Gyakran Ismételt Kérdések (GYIK) az AscendEX kereskedéssel kapcsolatban

Kereskedés

Mi az a limit/piaci megbízás

Limit Order

A limitáras megbízás egy adott vagy annál magasabb áron történő vételi vagy eladási megbízás. Megadási mérettel és rendelési árral is megadjuk.

Piaci megbízás

A piaci megbízás azonnali vételi vagy eladási megbízás a legjobb elérhető áron. Csak rendelési mérettel kerül megadásra.

A piaci megbízás limitáras megbízásként kerül feladásra a 10%-os áras gallérral ellátott könyvre. Ez azt jelenti, hogy a piaci megbízás (teljes vagy részleges) akkor kerül végrehajtásra, ha a valós idejű jegyzés a megbízás időpontjában a piaci ártól való 10%-os eltérésen belül van. A piaci megbízás kitöltetlen része törlésre kerül.

Limit ár korlátozás

1. Limit megbízás

Eladási limites megbízás esetén a megbízás elutasításra kerül, ha a limitár magasabb, mint a legjobb ajánlati ár kétszerese vagy alacsonyabb, mint a fele.

Limit vételi megbízás esetén a megbízás elutasításra kerül, ha a limitár magasabb, mint

a legjobb eladási ár kétszerese vagy alacsonyabb, mint a fele.

Például:

Feltételezve, hogy a BTC jelenlegi legjobb ajánlati ára 20 000 USDT, eladási limites megbízás esetén a megbízás ára nem lehet magasabb, mint 40 000 USDT, és nem lehet alacsonyabb, mint 10 000 USDT. Ellenkező esetben a rendelés elutasításra kerül.

2. Stop-Limit Order

A. A vételi stop limites megbízáshoz a következő követelményeknek kell teljesülniük:

a. Stop ár ≥aktuális piaci ár

b. A limitár nem lehet magasabb a stopár kétszeresénél és nem lehet alacsonyabb a stopár felénél.

Ellenkező esetben a megbízás elutasításra kerül

. B. Eladási stop limites megbízás esetén a következő követelményeknek kell teljesülniük:

a. Stop ár ≤jelenlegi piaci ár

b. A limitár nem lehet magasabb a stopár kétszeresénél és nem lehet alacsonyabb a stopár felénél.

Ellenkező esetben a megbízás elutasításra kerül

. 1. példa:

Feltételezve, hogy a BTC jelenlegi piaci ára 20 000 USD, egy vételi stop-limit megbízás esetén a stop árnak magasabbnak kell lennie, mint 20 000 USDT. Ha a stop ár 30 000 USDT-re van beállítva, akkor a limitár nem lehet magasabb 60 000 USDT-nél és nem lehet alacsonyabb 15 000 USDT-nál.

2. példa:

Feltételezve, hogy a BTC jelenlegi piaci ára 20 000 USDT, egy eladási stop-limit megbízás esetén a stop árnak 20 000 USDT-nál alacsonyabbnak kell lennie. Ha a stop ár 10 000 USDT-re van beállítva, akkor a limitár nem lehet magasabb 20 000 USD-nál és nem lehet alacsonyabb 5 000 USD-nál.

Megjegyzés: Az ajánlati könyvekben szereplő meglévő megbízásokra nem vonatkozik a fenti korlátozás-frissítés, és a piaci ármozgás miatt nem törlődnek.

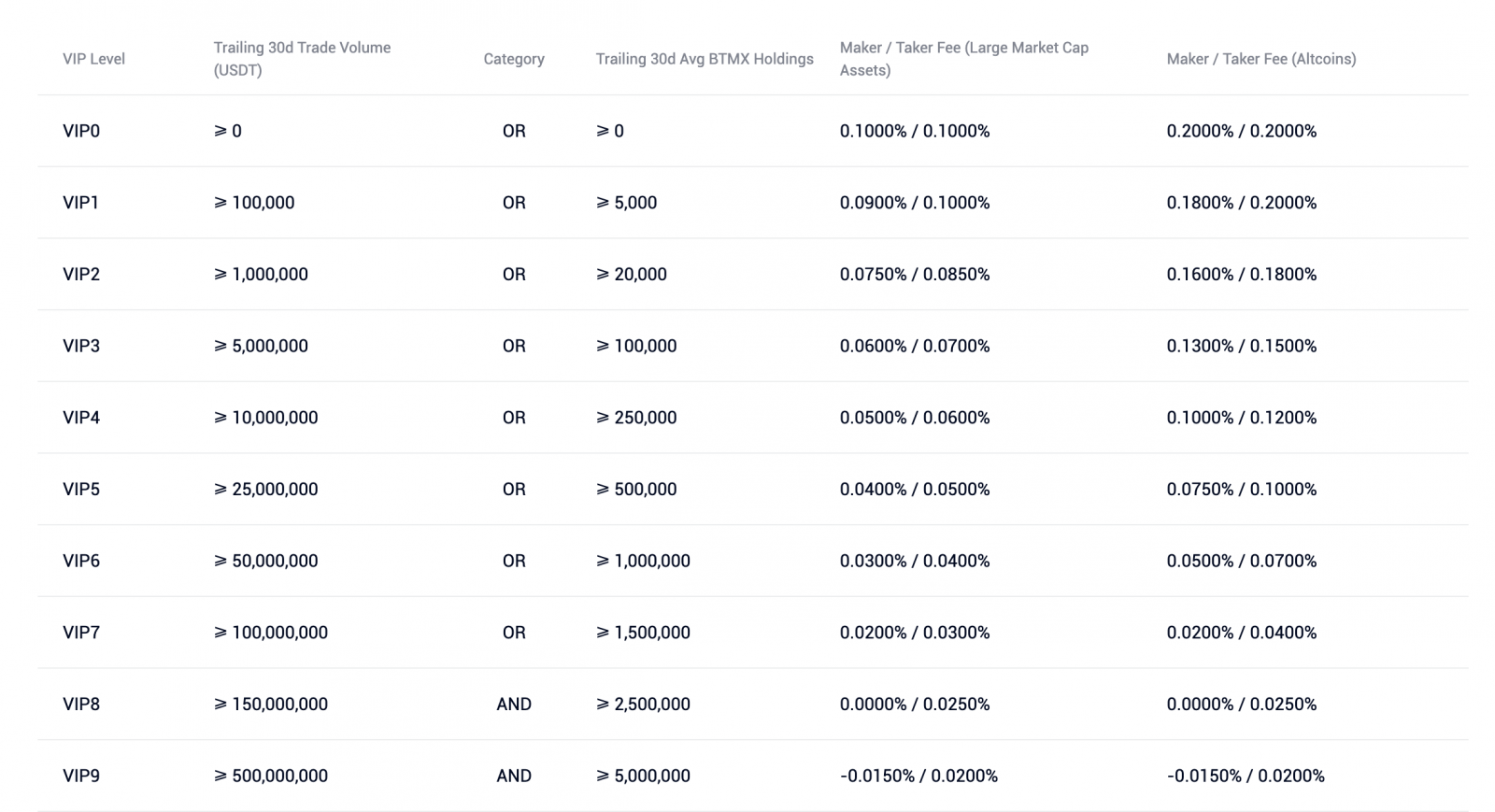

Hogyan juthat díjkedvezményhez

Az AscendEX új, többszintű VIP-díj-visszatérítési struktúrát vezetett be. A VIP szintekre az alap kereskedési díjakból származó kedvezmények vonatkoznak, és azok alapja (i) a 30 napos kereskedési volumen lefutása (mindkét eszközosztályban) és (ii) a 30 napos átlagos feloldási ASD állomány.

A 0–7. VIP szintek kereskedési díjkedvezményeket kapnak a kereskedési volumen VAGY ASD-állomány alapján. Ez a struktúra kedvezményes kamatlábak előnyeit kínálja mind a nagy volumenű kereskedők számára, akik úgy döntenek, hogy nem tartanak ASD-t, mind az ASD-tulajdonosok számára, akik esetleg nem kereskednek eleget a kedvező díjküszöbök eléréséhez.

A 8-10. legmagasabb VIP szintek jogosultak a legkedvezőbb kereskedési díjkedvezményekre és árengedményekre a kereskedési volumen és az ASD-állomány alapján. A legjobb VIP szintek ezért csak olyan ügyfelek számára érhetők el, akik jelentős hozzáadott értéket képviselnek az AscendEX ökoszisztémában, mint nagy volumenű kereskedők és ASD-tulajdonosok.

Megjegyzés:

1. A felhasználó 30 napos utólagos kereskedési volumenét (UST-ban) minden nap UTC 0:00-kor számítjuk ki az egyes kereskedési párok napi átlagára USDT-ban.

2. A felhasználó 30 napos átlagos feloldási ASD-tartozásait a rendszer minden nap UTC 0:00-kor számítja ki a felhasználó átlagos tartási időszaka alapján.

3. Nagy piaci kapitalizációjú eszközök: BTC, BNB, BCH, DASH, HT, ETH, ETC, EOS, LTC, TRX, XRP, OKB, NEO, ADA, LINK.

4. Altcoinok: minden más token/érme, kivéve a nagy piaci kapitalizációjú eszközöket.

5. Mind a készpénzes kereskedés, mind a margin kereskedés jogosult lesz az új VIP-díj-visszatérítési rendszerre.

6. Felhasználó feloldó ASD-állománya = Teljes feloldott ASD a készpénzmarzs számlákon.

Jelentkezési folyamat: A jogosult felhasználók az AscendEX-en regisztrált e-mailjük tárgysorában „VIP-díjkedvezmény kérése” e-mailt küldhetnek a [email protected] címre. Kérjük, csatoljon képernyőképeket is a VIP szintekről és a kereskedési volumenről más platformokon.

Készpénzes kereskedés

Ha a digitális eszközökről van szó, a készpénzes kereskedés az egyik legalapvetőbb kereskedési és befektetési mechanizmus minden tipikus kereskedő számára. Végigjárjuk a készpénzes kereskedés alapjait, és áttekintünk néhány kulcsfontosságú kifejezést, amelyet a készpénzes kereskedés során ismerni kell.A készpénzes kereskedés magában foglalja egy eszköz, például a Bitcoin megvásárlását és megtartását, amíg az értéke meg nem emelkedik, vagy más altcoinok vásárlására használja, amelyekről a kereskedők úgy vélik, hogy felértékelődnek. A Bitcoin azonnali piacon a kereskedők Bitcoint vásárolnak és adnak el, és kereskedéseiket azonnal elszámolják. Egyszerűen fogalmazva, ez az a piac, ahol a bitcoinokat cserélik.

Főbb feltételek:

Kereskedési pár:Egy kereskedési pár két eszközből áll, ahol a kereskedők az egyik eszközt a másikra cserélhetik, és fordítva. Példa erre a BTC/USD kereskedési pár. Az első felsorolt eszközt alapvalutának, míg a másodikat jegyzési pénznemnek nevezzük.

Ajánlati könyv: Az ajánlati könyvben a kereskedők megtekinthetik az eszköz vételére vagy eladására rendelkezésre álló aktuális ajánlatokat és ajánlatokat. A digitális eszközök piacán a megbízási könyvek folyamatosan frissülnek. Ez azt jelenti, hogy a befektetők bármikor végrehajthatnak kereskedést az ajánlati könyvben.

Margin kereskedés

ASD margin kereskedési szabályok

- Az ASD fedezeti kölcsön kamatait óránként számítják ki és frissítik a felhasználói számlán, eltérve a többi letéti hitel elszámolási ciklusától.

- A fedezeti számlán elérhető ASD-re a felhasználók előfizethetnek ASD befektetési termékre a felhasználó Saját eszköz - ASD oldalán. A napi hozam elosztása a felhasználó margin számlájára kerül feladásra.

- A készpénzszámlán lévő ASD befektetési kvóta közvetlenül a fedezeti számlára utalható. A fedezeti számlán lévő ASD befektetési kvóta fedezetként használható fel.

- Az ASD befektetési kvótára 2,5%-os haircutot alkalmazunk, ha fedezetként használják fel a margin kereskedéshez. Ha az ASD befektetési kvóta miatt a fedezeti számla nettó eszköze alacsonyabb, mint az effektív minimális fedezet, a rendszer elutasítja a termék-előfizetési kérelmet.

- Kényszerlikvidálási prioritás: ASD Az ASD befektetési kvóta előtt elérhető. A letéti felhívás kiváltása esetén az ASD befektetési kvóta kényszerlikvidálására kerül sor, és 2,5% jutalék kerül felszámításra.

- Az ASD kényszerfelszámolás referenciaára = Az ASD középár átlaga az elmúlt 15 percben. Közepes ár = (legjobb ajánlat + legjobb ajánlat)/2

- A felhasználók nem rövidíthetik meg az ASD-t, ha a készpénzszámlán vagy a fedezeti számlán van ASD befektetési kvóta.

- Ha a felhasználó számláján rendelkezésre áll a befektetési visszaváltásból származó ASD, a felhasználó rövidre zárhatja az ASD-t.

- Az ASD befektetési termék napi megtérülési elosztása a margin számlára kerül. Abban az időben minden USDT-kölcsön visszafizetéseként szolgál.

- Az ASD kölcsönfelvételével fizetett ASD kamatok fogyasztásnak minősülnek.

AscendEX Pontkártya szabályok

Az AscendEX piacra dobta a Point Card-ot, hogy 50%-os kedvezményt biztosítson a felhasználók fedezeti kamatai visszafizetéséhez.

Pontkártyák vásárlása

1. A felhasználók pontkártyákat vásárolhatnak a margin kereskedési oldalon (bal sarokban), vagy a Saját Eszközvásárlási Pontkártya oldalon vásárolhatnak.

2. A Pontkártya egyenként 5 USDT ASD-nek megfelelő értékben kerül értékesítésre. A kártya ára 5 percenként frissül az előző 1 órás átlagos ASD ár alapján. A vásárlás a „Vásárlás most” gomb megnyomásával fejeződik be.

3. Amint az ASD tokenek felhasználásra kerülnek, egy adott címre kerülnek végleges zárolásra.

A pontkártyák használata

1. Minden Pontkártya 5 pontot ér, és 1 pont 1 UDST-ra váltható be. A tizedespont pontossága összhangban van az USDT kereskedési pár árával.

2. A kamatot először mindig pontkártyákkal kell fizetni, ha van ilyen.

3. A vásárlás után felmerülő kamat 50% kedvezményt kap Pontkártyával történő fizetés esetén. Ez a kedvezmény azonban nem vonatkozik a meglévő kamatokra.

4. Eladás után a pontkártyák nem téríthetők vissza.

Mi a referenciaár

A piaci volatilitásból adódó áreltérések mérséklése érdekében az AscendEX összetett referenciaárat használ a fedezeti követelmény és a kényszerlikvidálás kiszámításához. A referenciaár kiszámítása a következő öt tőzsde – AscendEX, Binance, Huobi, OKEx és Poloniex – átlagos utolsó kereskedési ára, valamint a legmagasabb és a legalacsonyabb ár eltávolításával történik.Az AscendEX fenntartja a jogot, hogy értesítés nélkül frissítse az árképzési forrásokat.

AscendEX margin kereskedési szabályok

Az AscendEX Margin Trading egy pénzügyi származékos eszköz, amelyet készpénzes kereskedésre használnak. A Margin Trading mód használata közben az AscendEX felhasználók kihasználhatják kereskedhető eszközeiket, hogy potenciálisan magasabb megtérülést érjenek el befektetésükön. A felhasználóknak azonban meg kell érteniük és viselniük kell a fedezeti kereskedés lehetséges veszteségeinek kockázatát.Az AscendEX-en végzett fedezeti kereskedés biztosítékot igényel a tőkeáttételi mechanizmus támogatásához, amely lehetővé teszi a felhasználók számára, hogy a margin kereskedés során bármikor kölcsönt vegyenek és visszafizessenek. A felhasználóknak nem kell manuálisan kérniük a kölcsönzést vagy a visszaküldést. Amikor a felhasználók BTC, ETH, USDT, XRP stb. eszközeiket a „Margin számlájukra” utalják, az összes számlaegyenleg fedezetként használható.

1.Mi az a margin kereskedés?

A letéti kereskedés az a folyamat, amelynek során a felhasználók pénzeszközöket vesznek fel, hogy több digitális eszközzel kereskedjenek, mint amennyit általában megengedhetnek maguknak. A margin kereskedés lehetővé teszi a felhasználók számára, hogy növeljék vásárlóerejüket, és potenciálisan magasabb hozamot érjenek el. Tekintettel azonban a digitális eszköz magas piaci volatilitására, a felhasználókat a tőkeáttétel használatával sokkal nagyobb veszteségek is elszenvedhetik. Ezért a felhasználóknak teljes mértékben meg kell érteniük az árrésszel kereskedés kockázatát, mielőtt letétszámlát nyitnak.

2. Margin számla

Az AscendEX letéti kereskedéshez külön „Margin számla” szükséges. A felhasználók a [My Asset] oldalon átvihetik eszközeiket a készpénzszámlájukról a fedezeti számlájukra fedezetként.

3. Margóhitel

Sikeres átvitel esetén a platform rendszere automatikusan a felhasználó „Margin Asset” egyenlege alapján elérhető maximális tőkeáttételt alkalmazza. A felhasználóknak nem kell letéti kölcsönt kérniük.

Ha a letéti kereskedési pozíció meghaladja a fedezeti eszközöket, a túllépő rész a fedezeti kölcsönt jelenti. A felhasználó margin kereskedési pozíciójának a megadott Maximális kereskedési teljesítményen (limit) belül kell maradnia.

Például:

A felhasználó megrendelését elutasítjuk, ha a teljes kölcsön meghaladja a számla Maximális kölcsönözhető limitjét. A hibakód a kereskedési oldalon a Megnyitás/Rendelési előzmények szakaszban „Nem elég kölcsönözhető”ként jelenik meg. Ennek eredményeként a felhasználók nem vehetnek fel több hitelt mindaddig, amíg vissza nem fizetik és le nem csökkentik a fennálló kölcsönt a Maximális kölcsönözhető limit alatt.

4. A fedezeti kölcsönt

igénybe vevők kamatai A kölcsönt csak a felvett tokennel fizethetik vissza. A fedezeti kölcsönök kamatai kiszámítása és frissítése a felhasználói fiókok oldalán 8 óránként 8:00 UTC, 16:00 UTC és 24:00 UTC órakor történik. Felhívjuk figyelmét, hogy minden 8 óránál rövidebb tartási időszak 8 órás időszaknak számít. A kamatot nem vesszük figyelembe, amikor a hitelfelvételi és visszafizetési műveletek befejeződnek a következő fedezeti kölcsön frissítése előtt.

Pontkártya -szabályok

5. Kölcsön visszafizetése

Az AscendEX lehetővé teszi a felhasználók számára, hogy a hiteleket úgy törlesztjék, hogy a fedezeti számlájukról leváltják az eszközöket, vagy további eszközöket utalnak át a készpénzszámlájukról. A maximális kereskedési teljesítmény visszafizetéskor frissül.

Példa:

Amikor a felhasználó 1 BTC-t utal át a fedezeti számlára, és az aktuális tőkeáttétel 25-szörös, a maximális kereskedési teljesítmény 25 BTC.

Feltételezve, hogy 1 BTC = 10 000 USDT áron további 24 BTC vásárlása 240 000 USDT eladásával 240 000 USDT kölcsönt (kölcsönvett eszközt) eredményez. A felhasználó a kölcsönt kamatokkal együtt készpénzszámláról történő átutalással vagy BTC eladásával törlesztheti.

Átutalás:

A felhasználók 240 000 USDT-t (plusz a felmerülő kamatokkal) utalhatnak át készpénzszámlájáról a kölcsön visszafizetésére. A maximális kereskedési teljesítmény ennek megfelelően nő.

Készítsen tranzakciót:

A felhasználók 24 BTC-t (plusz kamattartozással) értékesíthetnek margin kereskedésen keresztül, és az értékesítésből származó bevétel automatikusan levonásra kerül a kölcsönzött eszközök visszafizetéseként. A maximális kereskedési teljesítmény ennek megfelelően nő.

Megjegyzés: A kamatrész visszafizetése a kölcsön elve előtt történik.

6. A fedezeti követelmény és a felszámolás

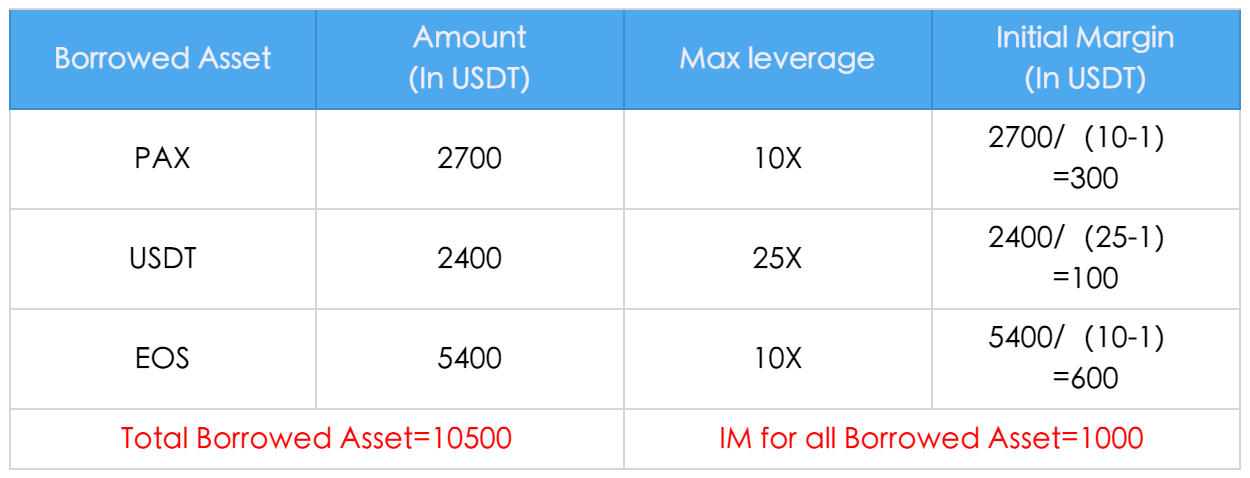

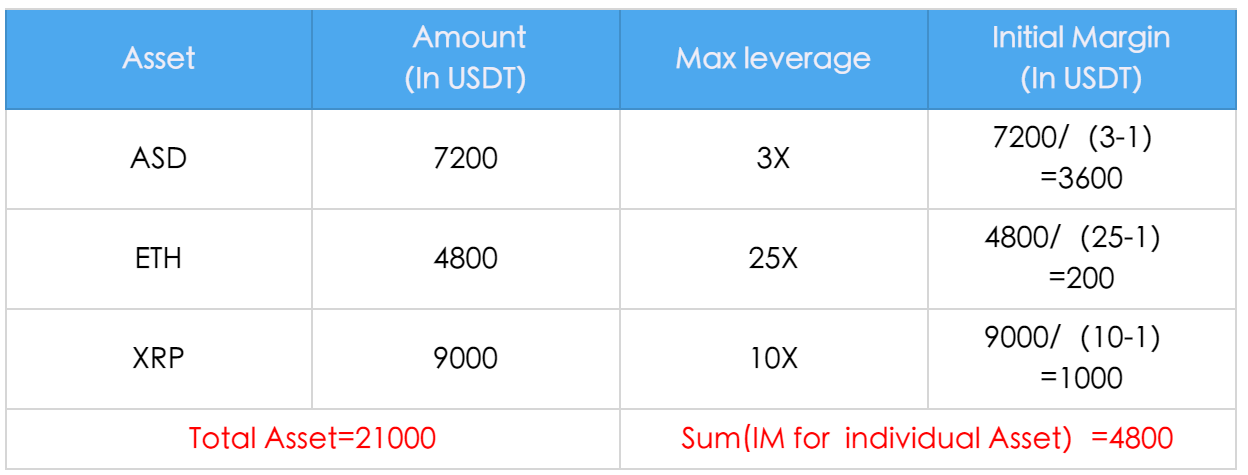

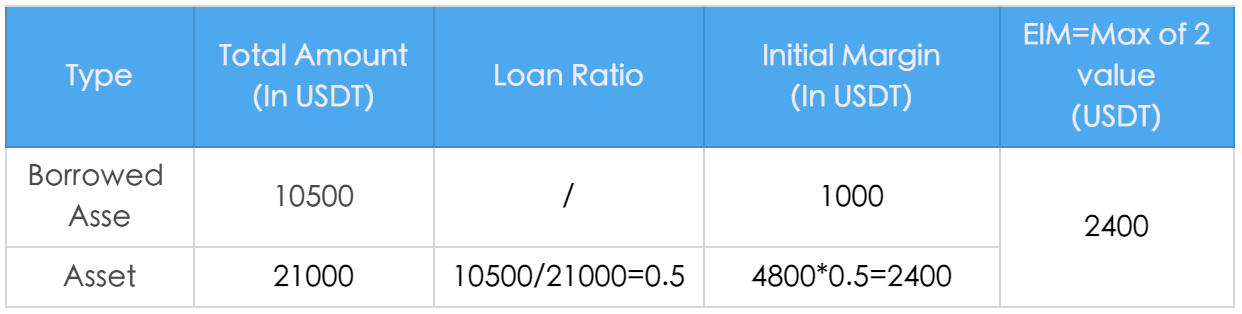

kiszámítása A fedezeti kereskedésben a kezdeti letétet („IM”) először külön-külön számítják ki a felhasználó kölcsönvett eszközére, a felhasználó eszközére és teljes felhasználói számlájára. Ezután az összes közül a legmagasabb érték kerül felhasználásra a számla tényleges kezdeti fedezetéhez (EIM). Az IM átváltja USDT értékre az aktuális piaci ár alapján.

EIM a számlához = Maximális érték (IM az összes kölcsönvett eszközre, IM a teljes eszközre, IM a fiókra)

IM az egyes kölcsönvett eszközökre = (kölcsönvett eszköz + kamattartozás)/ (maximális tőkeáttétel az eszközre-1)

IM összes kölcsönzött eszköz = összegzése (IM az egyes kölcsönzött eszközökre)

IM az egyes eszközökre = eszköz / (az eszköz maximális tőkeáttétele -1)

IM a teljes eszközre = az összes összeg összege (IM az egyes eszközökre) * Hitel aránya

Hitel arány = (Összes kölcsönzött eszköz + teljes kamattartozás) / Teljes eszköz

IM a számlához = (Összes kölcsönzött eszköz + teljes kamattartozás) / (A számla maximális tőkeáttétele -1)

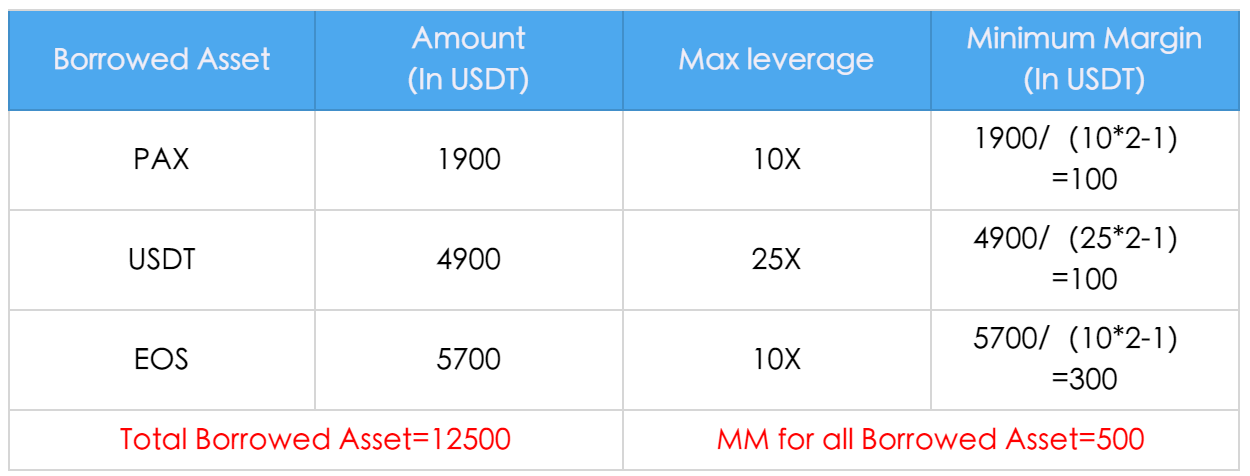

Példa:

A felhasználó pozíciója az alábbiak szerint látható:

Ezért a számla tényleges kezdeti fedezete a következőképpen kerül kiszámításra:

Megjegyzés:

A szemléltetés kedvéért a fenti példában a Kamattartozás értéke 0.

Ha az aktuális nettó fedezeti számla értéke alacsonyabb, mint az EIM, a felhasználók nem vehetnek fel több pénzt.

Ha az aktuális nettó fedezeti számla meghaladja az EIM-et, a felhasználók új rendeléseket adhatnak le. A rendszer azonban kiszámítja az új megbízás hatását a nettó fedezeti számlára a megbízási ár alapján. Ha az újonnan feladott megbízás miatt az új nettó fedezeti számla az új EIM alá csökken, az új megbízás elutasításra kerül.

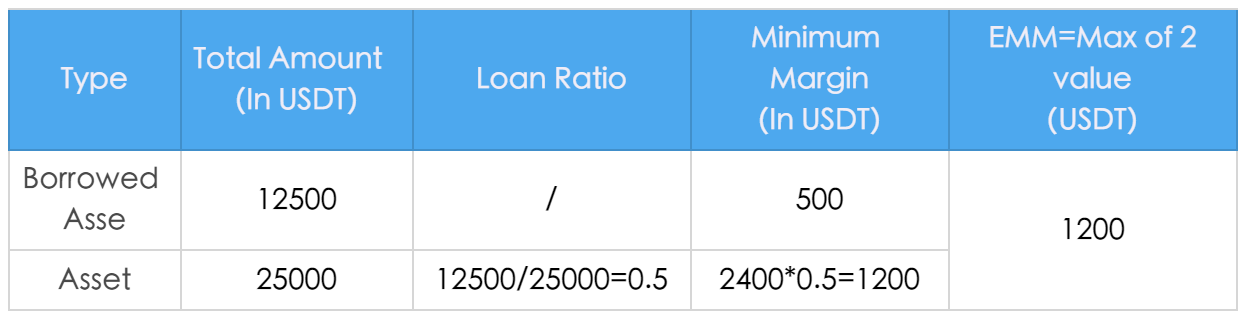

A számla tényleges minimális árrésének (EMM) frissítése

A minimális árrést (MM) először a felhasználó kölcsönvett eszközeire és eszközeire számítják ki. A kettő közül a nagyobb érték kerül felhasználásra a számla effektív minimális árrésénél. A MM-t a rendelkezésre álló piaci ár alapján USDT-értékre konvertáljuk.

EMM a számlához = Maximális érték (MM az összes kölcsönvett eszközre, MM az összes eszközre)

MM az egyes kölcsönvett eszközökre = (kölcsönvett eszköz + esedékes kamat)/ (az eszköz maximális tőkeáttétele*2 -1)

MM az összes kölcsönzött eszközre = Összegezése (MM az egyes kölcsönvett eszközökre)

MM az egyes eszközökre = eszköz / (az eszköz maximális tőkeáttétele *2 -1)

MM a teljes eszközre = összegzése (MM az egyes eszközökre) * kölcsönhányad

Hitelhányad = (összes kölcsönzött Eszköz + teljes kamattartozás) / Összes eszköz

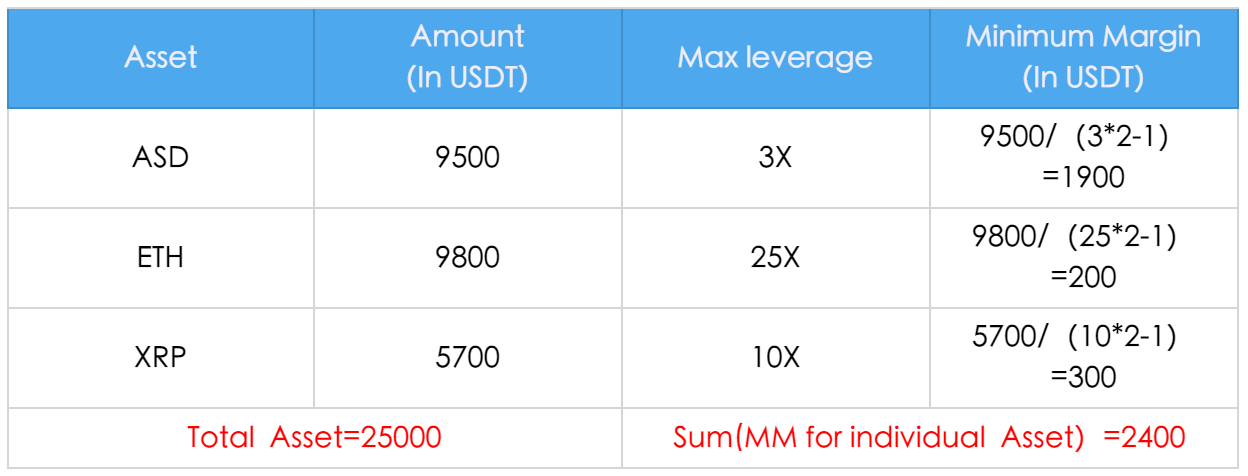

Az alábbiakban egy példa látható a felhasználó pozíciójára:

Ezért a számla effektív minimális fedezetének kiszámítása a következőképpen történik:

Nyílt megbízások szabályai A

nyitott letéti kereskedési megbízás a Kölcsönvett Eszköz növekedéséhez vezet még a megbízás végrehajtása előtt. Ez azonban nem érinti a nettó eszközt.

Megjegyzés :

A szemléltetés kedvéért a fenti példában a Kamattartozás értéke 0.

A felszámolási eljárás szabályai változatlanok maradnak. Ha a párnázási arány eléri a 100%-ot, a felhasználó letéti számláját azonnal kényszerlikvidálják.

Támogatási ráta = a fedezeti számla nettó eszköze / a számla tényleges minimális fedezete.

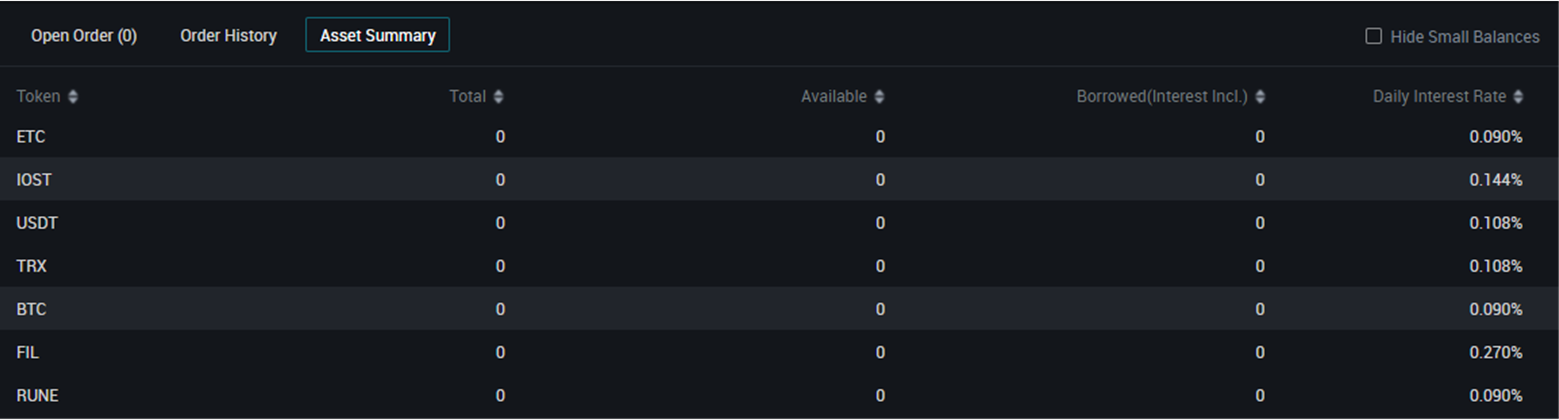

A kölcsönvett eszközök és eszközök teljes összegének kiszámítása A

fedezeti kereskedési oldalon a Hitelösszegzés szakaszban az egyenleg és a kölcsön összege eszközenként jelenik meg.

Eszközök teljes összege = az összes eszköz egyenlege, amelyet a piaci ár alapján USDT egyenértékű értékre váltanak át

. Kölcsönvett eszközök teljes összege = A piaci ár alapján USDT egyenértékű értékre átváltott összes eszköz kölcsönének összege.

Aktuális fedezeti ráta = teljes eszköz / nettó eszköz (ami teljes eszköz – kölcsönvett eszköz – kamattartozás)

párna = nettó eszköz/min. fedezeti igény.

Margin Call: Amikor a párna eléri a 120%-ot, a felhasználó e-mailben kap egy fedezetfelhívást.

Felszámolás: Ha a párnázás eléri a 100%-ot, a felhasználó fedezeti számlája felszámolás alá vonható.

7. Likvidációs folyamat

referenciaár

A piaci volatilitásból adódó áreltérések mérséklése érdekében az AscendEX összetett referenciaárat használ a letéti követelmény és a kényszerlikvidálás kiszámításához. A referenciaár kiszámítása a következő öt tőzsde átlagos utolsó kereskedési ára (a számítás időpontjában rendelkezésre állás függvényében) – AscendEX, Binance, Huobi, OKEx és Poloniex – és a legmagasabb és legalacsonyabb ár eltávolításával történik.

Az AscendEX fenntartja a jogot, hogy értesítés nélkül frissítse az árképzési forrásokat.

A folyamat áttekintése

- Amikor a fedezeti számla párnája eléri az 1,0-t, akkor a rendszer végrehajtja a kényszerlikvidálást, azaz a kényszerlikvidálási pozíciót a másodlagos piacon;

- Ha a fedezeti számla párnája a kényszerlikvidálás során eléri a 0,7-et, vagy a párna a kényszerlikvidálási pozíció végrehajtása után is 1,0 alatt van, a pozíciót eladják a BLP-nek;

- A pozíció BLP-nek történő eladása és végrehajtása után a fedezeti számlán minden funkció automatikusan újraindul, vagyis a számla egyenlege nem negatív.

8. Pénz átutalása

Ha a felhasználó nettó eszközállománya meghaladja az induló fedezet 1,5-szeresét, a felhasználó átutalhat eszközöket a fedezeti számlájáról a készpénzszámlájára mindaddig, amíg a nettó eszköz magasabb vagy az induló fedezet 1,5-szerese marad. . 9. Kockázati emlékeztető Bár a margin kereskedés növelheti a vásárlóerőt a magasabb

profitpotenciál érdekében a pénzügyi tőkeáttétel használatával, felerősítheti a kereskedési veszteséget is, ha az ár a felhasználó ellen mozog.

Ezért a felhasználónak korlátoznia kell a magas árrésű kereskedés használatát, hogy csökkentse a felszámolás és a még nagyobb pénzügyi veszteség kockázatát.

10. Eseti forgatókönyvek

Hogyan kereskedjünk árréssel, amikor az ár emelkedik? Íme egy példa a BTC/USDT-re háromszoros tőkeáttétellel.

Ha arra számít, hogy a BTC ára 10 000 USDT-ról 20 000 USDT-ra emelkedik, maximum 20 000 USDT kölcsönözhet az AscendEX-től 10 000 USDT tőkével. 1 BTC = 10 000 USDT áron vásárolhat 25 BTC-t, majd eladhatja, ha az ár megduplázódik. Ebben az esetben az Ön nyeresége a következő lenne:

25*20 000 – 10 000 (tőkemarzs) – 240 000 (kölcsön) = 250 000 USDT

Az árrés nélkül csak 10 000 USDT PL nyereséget realizált volna. Összehasonlításképpen, a 25-szörös tőkeáttétellel végzett margin kereskedés 25-szörösére növeli a profitot.

Hogyan kereskedjünk árrés mellett, amikor az ár esik? Íme egy példa a BTC/USDT-re háromszoros tőkeáttétellel:

Ha arra számít, hogy a BTC ára 20.000 USDT-ról 10.000 USDT-ra csökkenne, maximum 24 BTC-t kölcsönözhet az AscendEX-től 1 BTC tőkével. 1 BTC = 20 000 USDT áron eladhatsz 25 BTC-t, majd visszavásárolhatod, ha az ár 50%-kal csökken. Ebben az esetben az Ön profitja a következő lenne:

25*20 000 – 25*10 000= 250 000 USDT

Ha nem tudna marginális kereskedésre kerülni, akkor nem tudná rövidre zárni a tokent az áreső ár miatt.

Tőkésített tokenek

Mik azok a tőkeáttételes tokenek?

Minden tőkeáttételes token token rendelkezik egy pozícióval a határidős kontraktusokban. A token ára általában követi az általa birtokolt mögöttes pozíciók árát.

A BULL jelzőink megközelítőleg 3-szoros, a BEAR jelzők pedig körülbelül -3-szoros hozamot adnak.

Hogyan tudom megvásárolni és eladni őket?

A tőkeáttételes tokenekkel kereskedhet az FTX azonnali piacokon. Menjen a token oldalára, és kattintson a kereskedésre a kívánt tokenhez.Menjen a pénztárcájához is, és kattintson a KONVERTÁLÁS gombra. Ennek díja nincs, de az ár a piaci viszonyoktól függ.

Hogyan helyezhetem be és vonhatom ki a tokeneket?

A tokenek ERC20 tokenek. Bármely ETH pénztárcába be- és kiveheti őket a pénztárca oldalon.Újraegyensúlyozások és hozamok

A tőkeáttételes tokenek naponta egyszer, és amikor 4-szeres tőkeáttételt kapnak, újraegyensúlyozódnak.A napi újraegyensúlyozás miatt a tőkeáttételes tokenek csökkentik a kockázatot, ha veszítenek, és újra befektetik a nyereséget, ha nyernek.

Így minden nap egy +3x BULL token körülbelül 3-szor annyit mozog, mint a mögöttes. Az újraegyensúlyozás miatt a tőkeáttételes tokenek hosszabb időn keresztül felülmúlják az alapul szolgáló tokenek teljesítményét, ha a piacok lendületet mutatnak (azaz az egymást követő napok pozitív korrelációt mutatnak), és alulteljesítenek, ha a piacok átlagos reverziót mutatnak (azaz az egymást követő napok negatív korrelációt mutatnak).

Példaként a BULL és a 3x hosszú BTC összehasonlítása:

| BTC napi árak | BTC | 3x BTC | BTCBULL |

| 10k, 11k, 10k | 0% | 0% | -5,45% |

| 10k, 11k, 12,1k | 21%% | 63% | 69% |

| 10k, 9,5k, 9k | -10% | -30% | -28,4% |

Hogyan hozhatom létre és válthatom be őket?

USD-vel létrehozhatja bármelyik tokent, és bármelyik tokent visszaválthatja USD-ért.A visszaváltás készpénz – a mögöttes határidős pozíciók átadása helyett a piaci értékükkel megegyező USD-t kap. Hasonlóképpen a token által birtokolt pozíciók piaci értékével megegyező USD-t küld, hogy létrehozzon határidős pozíciókat.

Létrehozásához vagy beváltásához lépjen a tőkeáttételes token irányítópultjára, és kattintson a létrehozni/beváltani kívánt tokenre.

Mennyi a díjuk?

A token létrehozása vagy beváltása 0,10%-ba kerül. A tokenek napi 0,03%-os kezelési díjat is számítanak fel.Ha azonnali piacokon kereskedik, ehelyett ugyanazt a cseredíjat kell fizetnie, mint az összes többi piacon.

Milyen tokenekkel rendelkezik ez a platform?

A platformon felsorolt határidős ügyletek alapján tőkeáttételes tokeneket használt. Jelenleg -1, -3 és +3 tőkeáttételes tokeneket sorol fel mindenre, amiben jövőnk van. További információkért lásd itt.Lehetséges, hogy a BULL/BEAR ugyanabba az irányba mozog?

Igen, a piaci volatilitástól függően lehet pozitív vagy negatív is. Az árképzési mechanizmusról itt talál további információt.

Miért használjunk tőkeáttételes tokeneket?

Három oka van a tőkeáttételes tokenek használatának.A kockázatkezelési

tőkeáttételes tokenek a nyereséget automatikusan újra befektetik a mögöttes eszközbe; tehát ha a tőkeáttételes token pozíciód pénzt hoz, a tokenek ezzel automatikusan 3x tőkeáttételes pozíciót tesznek fel.

Ezzel szemben a tőkeáttételes tokenek automatikusan csökkentik a kockázatot, ha pénzt veszítenek. Ha 3x hosszú ETH pozíciót vesz fel, és egy hónap leforgása alatt az ETH 33%-ot esik, a pozícióját felszámolják, és nem marad semmije. De ha ehelyett megvásárolja az ETHBULL-t, a tőkeáttételes token automatikusan eladja az ETH egy részét a piacok csökkenésével – valószínűleg elkerüli a felszámolást, így még 33%-os csökkenés után is marad vagyona.

Margó kezelése

A tőkeáttételes tokeneket ugyanúgy vásárolhatja meg, mint a normál ERC20 tokeneket az azonnali piacon. Nem kell fedezetet, letétet, felszámolási árakat vagy hasonlókat kezelni; csak 10 000 dollárt költ az ETHBULL-ra, és van egy 3-szoros tőkeáttételű hosszú érméje.

ERC20 tokenek A

tőkeáttételes tokenek ERC20 tokenek. Ez azt jelenti, hogy – a margin pozíciókkal ellentétben – leveheti azokat a számlájáról! A pénztárcájához lép, és bármely ETH pénztárcába tőkeáttételes tokeneket küld. Ez azt jelenti, hogy őrizheti saját tőkeáttételes tokenjeit; ez azt is jelenti, hogy elküldheti azokat más platformokra, amelyek felsorolják a tőkeáttételes tokeneket, például a Gopax-hoz.

Hogyan működnek a tőkeáttételes tokenek?

Minden tőkeáttételes token az FTX örök határidős ügyletekkel kereskedik. Tegyük fel például, hogy 10 000 USD ETHBULL-t szeretne létrehozni. Ehhez 10 000 dollárt küld be, és az FTX ETHBULL számlája 30 000 dollár értékű ETH örök határidős ügyletet vásárol. Így az ETHBULL most 3x hosszú ETH.

A tőkeáttételes tokeneket nettó eszközértékükre is beválthatja. Ehhez visszaküldheti 10 000 USD ETHBULL-ját az FTX-nek, és beválthatja. Ez megsemmisíti a tokent; az ETHBULL számla visszaadja a 30 000 dollár értékű határidős ügyletet; és jóváírjon számláján 10 000 dollárt.

Ez a létrehozási és beváltási mechanizmus az, ami végső soron kényszeríti ki, hogy a tőkeáttételes tokenek annyit érjenek, mint amilyennek kellene lenniük.

Hogyan egyensúlyoznak újra a tőkeáttételes tokenek?

Minden nap 00:02:00 UTC-kor a tőkeáttételes tokenek egyensúlyba kerülnek. Ez azt jelenti, hogy minden tőkeáttételes token FTX-en kereskedik annak érdekében, hogy ismét elérje a célzott tőkeáttételt.

Tegyük fel például, hogy az ETHBULL jelenlegi állománya -20 000 dollár és + 150 ETH tokenenként, az ETH pedig 210 dolláron forog. Az ETHBULL nettó eszközértéke (-20 000 USD + 150*210 USD) = 11 500 USD tokenenként, ETH kitettsége 150*210 USD = 31 500 USD tokenenként. Így a tőkeáttétele 2,74-szeres, ezért több ETH-t kell vásárolnia, hogy visszatérjen a 3-szoros tőkeáttételhez, és ezt 00:02:00 UTC-kor teszi meg.

Így minden nap minden tőkeáttételi token újra befekteti a nyereséget, ha pénzt termelt. Ha pénzt veszített, akkor eladja pozíciójának egy részét, így a tőkeáttételt 3-szorosára csökkenti, hogy elkerülje a felszámolási kockázatot.

Ezenkívül minden token egyensúlyba kerül, ha egy napon belüli mozgás hatására a tőkeáttétele 33%-kal magasabb a célnál. Tehát ha a piacok annyira lefelé mozdulnak el, hogy a BULL token 4-szeres tőkeáttételre kerül, akkor újra egyensúlyba kerül. Ez nagyjából 11,15%-os piaci mozgásnak felel meg a BULL tokenek esetében, 6,7%-os a BEAR tokenek esetében, és 30%-os a HEDGE tokenek esetében.

Ez azt jelenti, hogy a tőkeáttételes tokenek akár háromszoros tőkeáttételt is adhatnak a felszámolás nagy kockázata nélkül. A 3-szoros tőkeáttételes token likvidálásához 33%-os piaci mozgásra lenne szükség, de a token általában egy 6-12%-os piaci mozgáson belül egyensúlyba kerül, csökkentve a kockázatát és visszatérve a 3-szoros tőkeáttételhez.

Pontosabban, az egyensúly helyreállításának módja a következő:

1. Az FTX időszakosan figyeli az LT tőkeáttételeket. Ha bármely LT tőkeáttétel meghaladja a 4-szeres nagyságrendet, akkor az adott LT-nél újraegyensúlyozást vált ki.

2. Amikor újraegyensúlyozásra kerül sor, az FTX kiszámítja az LT mögöttes eszköz egységeinek számát, amelyet a 3x tőkeáttételhez való visszatéréshez kell vásárolni/eladni, az akkori árakhoz jelölve.

Ez a képlet:

2. Amikor újraegyensúlyozásra kerül sor, az FTX kiszámítja az LT mögöttes eszköz egységeinek számát, amelyet a 3x tőkeáttételhez való visszatéréshez kell vásárolni/eladni, az akkori árakhoz jelölve.

Ez a képlet:

A. Kívánt pozíció (DP): [Cél tőkeáttétel] * NAV / [mögöttes markár]

B. Aktuális pozíció (CP): a mögöttes eszköz tokenenkénti aktuális állománya

C. Újraegyensúlyozási méret: (DP - CP) * [LT token kinnlevő ]

B. Aktuális pozíció (CP): a mögöttes eszköz tokenenkénti aktuális állománya

C. Újraegyensúlyozási méret: (DP - CP) * [LT token kinnlevő ]

3. Az FTX ezután elküldi a kapcsolódó FTX perpetual futures ajánlati könyvben lévő megbízásokat újraegyensúlyozásra (pl. ETH-PERP az ETHBULL/ETHBEAR esetében). Legfeljebb 4 millió dolláros rendelést küld 10 másodpercenként, amíg el nem küldi a kívánt teljes méretet. Ezek mind normál, nyilvános IOC-k, amelyek az aktuális ajánlati könyvben szereplő aktuális ajánlatokkal/ajánlatokkal szemben kereskednek.

4. Vegye figyelembe, hogy ez figyelmen kívül hagyja a mögöttes ár közötti különbséget, amikor újraegyensúlyozásra kerül sor, és amikor az megtörténik; figyelmen kívül hagyja a díjakat; és kerekítési hibái lehetnek.

Ez azt jelenti, hogy a tőkeáttételes tokenek akár háromszoros tőkeáttételt is adhatnak a felszámolás nagy kockázata nélkül. A 33-szoros tőkeáttételes token likvidálásához 33%-os piaci mozgásra lenne szükség, de a token egy 10%-os piaci mozgásnál újra egyensúlyba kerül, csökkentve a kockázatát és visszatérve a 3-szoros tőkeáttételhez.

Mik azok a tőkeáttételes tokenek teljesítménye?

Napi mozgás

A tőkeáttételes tokenek minden nap elérik a célteljesítményüket; így például minden nap (00:02:00 UTC-től másnap 00:02:00 UTC-ig) az ETHBULL háromszor annyit fog mozogni, mint az ETH.

Több nap

Azonban hosszabb időn keresztül a tőkeáttételes tokenek másképp teljesítenek, mint a statikus 3x pozíciók.

Tegyük fel például, hogy az ETH 200 dollárról indul, majd az 1. napon 210 dollárra megy, majd a 2. napon 220 dollárra. Az ETH 10%-kal nőtt (220/200 - 1), tehát egy háromszoros tőkeáttételes ETH pozíció 30%-kal nőtt volna. De az ETHBULL 15%-kal, majd 14,3%-kal nőtt. Az 1. napon az ETHBULL ugyanezzel a 15%-kal nőtt. Aztán kiegyensúlyozott, több ETH-t vásárolt; és a 2. napon új, magasabb árfolyamának 14,3%-át növelte, míg egy 3x long pozíció az eredeti 200 dolláros ETH árfolyam további 15%-át növelte volna. Tehát ez alatt a 2 napos szakaszon a 3x pozíció 15% + 15% = 30%-kal emelkedik, de az ETHBULL 15%-kal emelkedik az eredeti árhoz képest, plusz az új ár 14,3%-a – tehát valójában 31,4%-kal emelkedik.

Ez a különbség abból adódik, hogy az új ár összevont növekedése eltér attól, hogy 30%-kal feljebb mozdulna az eredeti árhoz képest. Ha kétszer feljebb lép, a második 14,3%-os lépés új, magasabb áron történik – és így valójában 16,4%-os növekedés az eredeti, alacsonyabb árhoz képest. Sorrendben: a nyereséged tőkeáttételes jelzőkkel kombinálódik.

Kiegyensúlyozási idők

A tőkeáttételes tokenek teljesítménye háromszorosa lesz a mögöttes teljesítménynek, ha a legutóbbi újraegyensúlyozási idő óta mér. A tőkeáttételes tokenek általában minden nap 00:02:00 UTC-kor egyensúlyoznak újra. Ez azt jelenti, hogy az ezt követő 24 órás lépések nem biztos, hogy pontosan háromszorosa az alapteljesítménynek, hanem az éjfél (UTC) óta eltelt lépések. Ezenkívül a tőkeáttételt meghaladó tőkeáttételes tokenek újraegyensúlyozódnak, amikor a tőkeáttételük 33%-kal magasabb a célnál. Ez nagyjából akkor történik, amikor az alapul szolgáló eszköz 10%-kal elmozdul a BULL/BEAR tokenek esetében, és 30%-kal a HEDGE tokenek esetében. Valójában tehát a tőkeáttételi token teljesítménye a mögöttes eszköz 3-szorosa lesz, mivel az eszköz utoljára 10%-ot mozdult el aznap, ha nagy mozgás történt, és a token elveszett vele, és éjfél UTC óta, ha nem.

A képlet

Ha a mögöttes eszköz mozgása az 1., 2. és 3. napon M1, M2 és M3, akkor a 3x-os tőkeáttételes token áremelkedésének képlete:

Új Ár = Régi Ár * (1 + 3*M1) * (1 + 3*M2) * (1 + 3*M3)

Árelmozdulás %-ban = Új ár / Régi ár - 1 = (1 + 3*M1) * (1 + 3*M2) * (1 + 3* M3) - 1

Mikor teljesítenek jól a tőkeáttételes tokenek?

Nyilvánvalóan a BIKA tokenek jól működnek, ha az árak emelkednek, és a BEAR jelzők akkor, amikor az árak csökkennek. De hogyan viszonyulnak ezek a normál margin pozíciókhoz? Mikor teljesít jobban a BULL, mint egy +3-szoros tőkeáttételes pozíció, és mikor teljesít rosszabbul?A nyereség újrabefektetése A

tőkeáttételes tokenek újra befektetik a nyereségüket. Ez azt jelenti, hogy ha pozitív PnL-jük van, akkor növelik pozíciójuk méretét. Összehasonlítva tehát az ETHBULL-t egy +3x ETH pozícióval: ha az ETH egyik nap emelkedik, majd a következőn újra felfelé, az ETHBULL jobban teljesít, mint a +3x ETH, mert az első nap nyereségét visszaforgatta az ETH-ba. Ha azonban az ETH felmegy, majd visszaesik, az ETHBULL rosszabbul jár, mert megnövelte az expozíciót.

Kockázat csökkentése

A tőkeáttételes tokenek csökkentik a kockázatukat, ha negatív PnL-jük van a felszámolás elkerülése érdekében. Tehát, ha negatív PnL-jük van, csökkenteni fogják a pozíció méretét. Összehasonlítva az ETHBULL-t egy +3-szoros ETH pozícióval: ha az ETH egyik nap lefelé, majd a következőn újra leesik, az ETHBULL jobban teljesít, mint a +3-szoros ETH: az első veszteség után ETHBULL eladta ETH egy részét, hogy visszatérjen a 3-szoros tőkeáttételhez, míg a +3-szoros pozíció effektív még inkább kiegyenlített. Ha azonban az ETH lecsökken, majd visszamegy, az ETHBULL rosszabbul jár: az első veszteség után csökkentette az ETH expozíció egy részét, így kevésbé használta ki a felépülést.

Példa

Példaként az ETHBULL és a 3x hosszú ETH összehasonlítása:

| ETH napi árak | ETH | 3x ETH | ETHBULL |

| 200, 210, 220 | 10% | 30% | 31,4% |

| 200, 210, 200 | 0% | 0% | -1,4% |

| 200, 190, 180 | -10% | -30% | -28,4% |

Összegzés

A fenti esetekben a tőkeáttételes tokenek jól teljesítenek – vagy legalábbis jobban, mint egy ugyanolyan méretű margin pozíció –, ha a piacok lendületben vannak. Azonban rosszabbul teljesítenek, mint egy margin pozíció, amikor a piacok visszafordulnak.

Általános tévhit az, hogy a tőkeáttételes tokenek ki vannak téve a volatilitásnak vagy a gammának. A tőkeáttételes tokenek jól teljesítenek, ha a piacok sokat mozognak felfelé, majd még többet, és rosszul, ha a piacok sokat emelkednek, majd visszafelé, mindkettő nagy volatilitású. A valódi kitettségük elsősorban az áriránynak, másodsorban a lendületnek van.

Kereskedelem BULL/BEAR

BULL- BEAR

ETHBULL - ETHBEAR

Hogyan vásárolhat/eladhat tőkeáttételes tokeneket?

Ennek többféle módja van.Azonnali piacok (ajánlott)

A tőkeáttételes tokent a legegyszerűbb az azonnali piacon vásárolni. Például felkeresheti az ETHBULL/USD azonnali piacot, és megvásárolhatja vagy visszaadhatja az ETHBULL-t. A tőkeáttételes tokenek azonnali piacát úgy találhatja meg, ha felkeresi a tokenek oldalát, és rákattint a nevére; vagy a felső sávon a mögöttes jövőre, majd a piac nevére kattintva.

Konvertálás

A KONVERT funkció használatával tőkeáttételes tokeneket is vásárolhat vagy értékesíthet közvetlenül a pénztárca oldaláról. Ha talál egy tokent, és kattintson a KONVERTÁLÁS gombra a képernyő jobb oldalán, megjelenik egy párbeszédpanel, amelyben az AscendEX-en lévő bármely érmét könnyedén átváltoztathatja tőkeáttételes tokenné.

Teremtés/Megváltás

Végül létrehozhat vagy beválthat tőkeáttételes tokeneket. Ez nem ajánlott, hacsak nem olvasta végig a tőkeáttételes tokenekkel kapcsolatos összes dokumentációt. A tőkeáttételes tokenek létrehozása vagy beváltása hatással lesz a piacra, és nem fogja tudni, hogy végül milyen árat kap, csak miután létrehozta vagy beváltotta. Javasoljuk az azonnali piacok használatát.

Létrehozhat vagy beválthat tőkeáttételes tokent, ha felkeresi a tokenek oldalát, és rákattint a további információkra. Ha 10 000 USD ETHBULL-t hoz létre, ez piaci megbízást küld 30 000 USD ETH-PERP vásárlására, kiszámítja a fizetett árat, majd ezt az összeget felszámítja; majd jóváírja számláján a megfelelő összegű ETHBULL-t.