Часті запитання (FAQ) про торгівлю в AscendEX

Торгівля

Що таке лімітний/ринковий ордер

Лімітне замовлення

Лімітне замовлення – це замовлення на купівлю або продаж за певною ціною або кращою. Він вводиться разом із розміром замовлення та ціною замовлення.

Ринкове замовлення

Ринкове замовлення – це замовлення на негайну покупку або продаж за найкращою доступною ціною. Він вводиться лише разом із розміром замовлення.

Ринковий ордер буде розміщено як лімітний ордер на книгу з коміром ціни 10%. Це означає, що ринкове замовлення (повне або часткове) буде виконано, якщо котирування в реальному часі буде в межах 10% відхилення від ринкової ціни на момент розміщення замовлення. Невиконану частину ринкового замовлення буде скасовано.

Обмеження граничної ціни

1. Лімітний ордер

Для лімітного ордера на продаж ордер буде відхилено, якщо лімітна ціна вдвічі вища або нижча за половину найкращої ціни пропозиції.

Для лімітного замовлення на купівлю замовлення буде відхилено, якщо гранична ціна вдвічі вища або нижча за

половину найкращої ціни запиту.

Наприклад:

якщо припустити, що поточна найкраща ціна пропозиції BTC становить 20 000 USDT, для лімітованого замовлення на продаж ціна замовлення не може бути вищою за 40 000 USDT або нижчою за 10 000 USDT. В іншому випадку замовлення буде відхилено.

2. Стоп-лімітний ордер

A. Для стоп-лімітного ордера на покупку мають бути виконані такі вимоги:

a. Стоп-ціна ≥поточна ринкова ціна

b. Лімітна ціна не може бути вищою ніж у два рази або нижчою за половину стоп-ціни.

В іншому випадку ордер буде відхилено

B. Для лімітного ордера «стоп-продаж» необхідно виконати такі вимоги:

a. Стоп-ціна ≤поточна ринкова ціна

b. Лімітна ціна не може бути вищою ніж у два рази або нижчою за половину стоп-ціни.

В іншому випадку ордер буде відхилено

. Приклад 1:

якщо припустити, що поточна ринкова ціна BTC становить 20 000 доларів США, для стоп-лімітного ордера на купівлю стоп-ціна має бути вищою за 20 000 доларів США. Якщо стоп-ціна встановлена на рівні 30 000 USDT, гранична ціна не може бути вищою за 60 000 USDT або нижчою за 15 000 USDT.

приклад 2:

Якщо припустити, що поточна ринкова ціна BTC становить 20 000 USDT, для стоп-лімітного ордера на продаж стоп-ціна повинна бути нижчою за 20 000 USDT. Якщо стоп-ціна встановлена на рівні 10 0000 USDT, гранична ціна не може бути вищою за 20 000 USDT або нижчою за 5 000 USDT.

Примітка. Існуючі замовлення в книгах заявок не підпадають під дію вищевказаного оновлення обмежень і не будуть скасовані через рух ринкової ціни.

Як отримати знижки

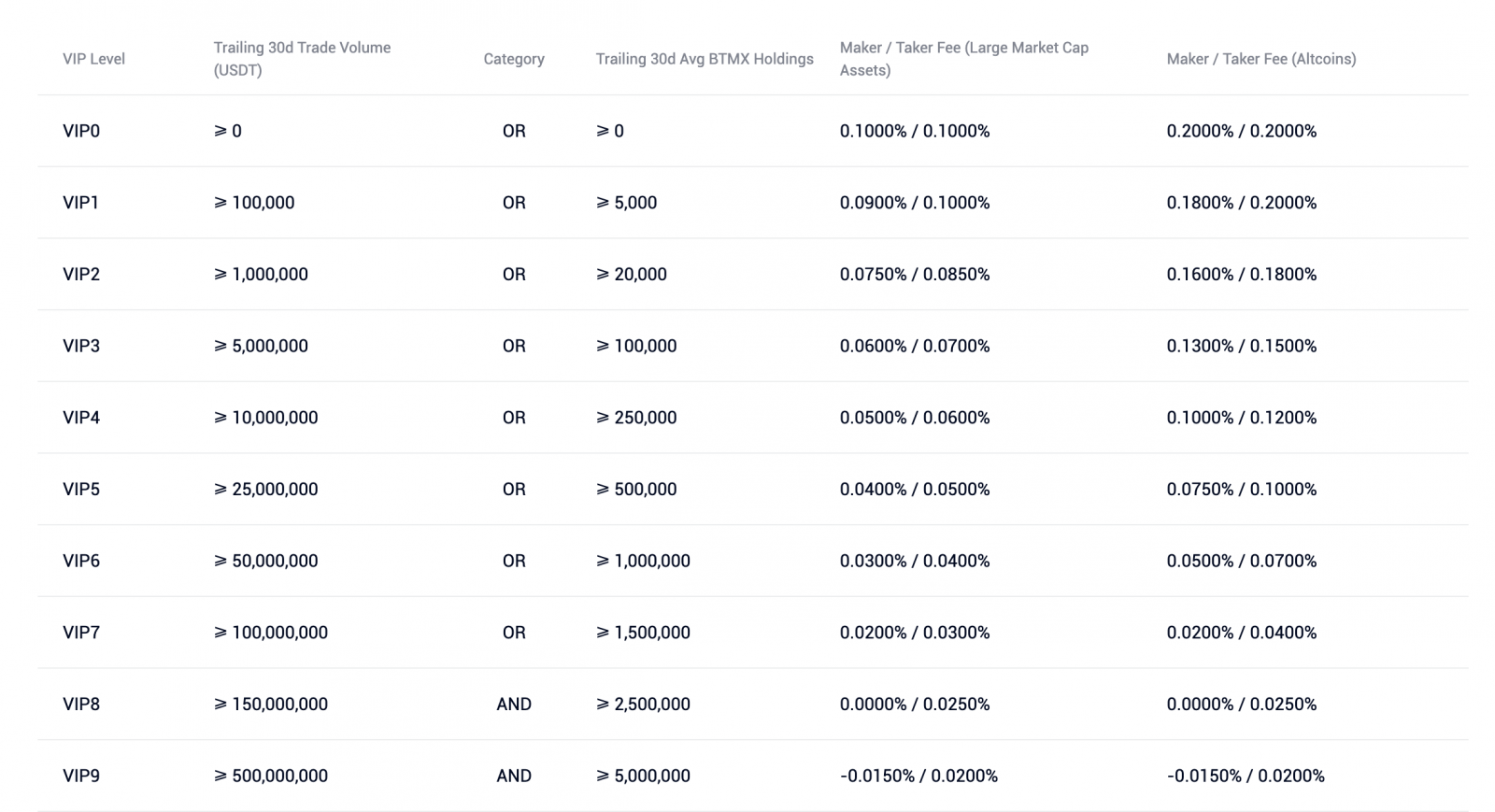

AscendEX запустив нову багаторівневу структуру знижок VIP-комісії. VIP-рівні матимуть знижки, які встановлюються відносно базової торгової комісії та ґрунтуються на (i) кінцевому 30-денному обсязі торгів (в обох класах активів) і (ii) кінцевому 30-денному середньому розблокованому ASD.

VIP-рівні від 0 до 7 отримають знижки на комісію за торгівлю залежно від обсягу торгів АБО запасів ASD. Ця структура забезпечить переваги дисконтних ставок як для трейдерів з великими обсягами торгів, які вирішили не тримати ASD, так і для власників ASD, які можуть не торгувати достатньо, щоб досягти сприятливих порогових значень комісії.

Найвищі VIP-рівні з 8 по 10 матимуть право на найвигідніші торговельні знижки та знижки на основі обсягу торгів ТА запасів ASD. Таким чином, найвищі VIP-рівні доступні лише для клієнтів, які забезпечують значну додаткову цінність для екосистеми AscendEX як трейдери з великими обсягами торгів ТА як власники ASD.

Примітка:

1. Остаточний 30-денний обсяг торгів користувача (у доларах США) буде розраховуватися щодня о 0:00 UTC на основі середньоденної ціни кожної торгової пари в доларах США.

2. Останні 30-денні середні авуари ASD для розблокування розраховуватимуться щодня о 0:00 UTC на основі середнього періоду утримання користувача.

3. Активи з великою ринковою капіталізацією: BTC, BNB, BCH, DASH, HT, ETH, ETC, EOS, LTC, TRX, XRP, OKB, NEO, ADA, LINK.

4. Альткойни: усі інші токени/монети, крім активів з великою ринковою капіталізацією.

5. І торгівля готівкою, і торгівля маржею матимуть право на нову структуру знижки VIP-комісії.

6. Розблоковані активи ASD користувача = Загальна сума розблокованих ASD на рахунках Cash Margin.

Процес подання заявки: користувачі, які відповідають вимогам, можуть надіслати електронний лист на [email protected] із темою «запит на знижку VIP-комісії» з зареєстрованого електронного листа на AscendEX. Також додайте скріншоти VIP-рівнів і обсягів торгів на інших платформах.

Торгівля готівкою

Коли справа доходить до цифрових активів, торгівля готівкою є одним із найпростіших видів торгівлі та інвестиційного механізму для будь-якого типового трейдера. Ми розглянемо основи кеш-трейдингу та розглянемо деякі ключові терміни, які слід знати під час торгівлі готівкою.Торгівля готівкою передбачає купівлю такого активу, як біткойн, і утримання його, доки його вартість не зросте, або використання для купівлі інших альткоїнів, вартість яких, на думку трейдерів, може зрости. На спотовому ринку біткойнів трейдери купують і продають біткойни, і їхні угоди розраховуються миттєво. Простіше кажучи, це основний ринок, де обмінюються біткойни.

Ключові терміни:

Торгова пара:Торгова пара складається з двох активів, де трейдери можуть обмінювати один актив на інший і навпаки. Прикладом є торгова пара BTC/USD. Перший актив у списку називається базовою валютою, тоді як другий актив називається валютою котирування.

Книга замовлень: книга замовлень – це місце, де трейдери можуть переглядати поточні ставки та пропозиції, доступні для купівлі чи продажу активу. На ринку цифрових активів книги замовлень постійно оновлюються. Це означає, що інвестори можуть у будь-який час укласти угоду в книзі ордерів.

Маржинальна торгівля

Правила маржинальної торгівлі ASD

- Відсотки за маржинальним кредитом ASD розраховуються та оновлюються на обліковому записі користувача щогодини, на відміну від циклу розрахунків за іншими маржинальними кредитами.

- Для ASD, доступних на маржинальному рахунку, користувачі можуть підписатися на інвестиційний продукт ASD на сторінці користувача My Asset - ASD. Щоденний розподіл прибутку буде розміщено на маржинальному рахунку користувача.

- Інвестиційну квоту ASD на Cash Account можна перевести безпосередньо на Margin Account. Інвестиційна квота ASD на маржинальному рахунку може бути використана як застава.

- Знижка 2,5% буде застосована до квоти ASD Investment, якщо вона використовується як забезпечення для маржинальної торгівлі. Якщо інвестиційна квота ASD призводить до того, що чисті активи або маржа рахунку нижчі за ефективну мінімальну маржу, система відхилить запит на підписку на продукт.

- Пріоритет примусової ліквідації: ASD Доступно до квоти ASD Investment. Коли спрацьовує маржинальний запит, буде виконано примусову ліквідацію інвестиційної квоти ASD і буде застосовано комісію в розмірі 2,5%.

- Довідкова ціна ASD примусової ліквідації = Середня середня ціна ASD за останні 15 хвилин. Середня ціна = (Найкраща пропозиція + Найкращий запит)/2

- Користувачам забороняється здійснювати шорт ASD, якщо є будь-яка інвестиційна квота ASD на Cash Account або Margin Account.

- Коли в обліковому записі користувача з’явиться ASD, доступний для погашення інвестиції, користувач може зробити короткий ASD.

- Щоденний розподіл інвестиційного продукту ASD буде розміщено на маржинальному рахунку. Він слугуватиме погашенням будь-якої позики USDT на той час.

- Відсотки за ASD, сплачені шляхом запозичення ASD, вважатимуться споживанням.

Правила картки балів AscendEX

AscendEX запустив Point Card на підтримку 50% знижки на погашення маржинальних відсотків користувачів.

Як придбати картки балів

1. Користувачі можуть придбати картки балів на сторінці маржинальної торгівлі (лівий кут) або перейти на сторінку My Asset-Buy Point Card для покупки.

2. Картка Point Card продається за еквівалент 5 USDT ASD кожна. Ціна картки оновлюється кожні 5 хвилин на основі попередньої середньої ціни ASD за 1 годину. Покупка завершена після натискання кнопки «Купити зараз».

3. Після того, як токени ASD буде використано, вони будуть перенесені на певну адресу для постійного блокування.

Як використовувати картки

балів 1. Кожна картка балів коштує 5 балів, 1 бал можна обміняти на 1 UDST. Десяткова точність пункту відповідає ціні торгової пари USDT.

2. Відсотки завжди сплачуватимуться спочатку картками Point Card, якщо вони доступні.

3. Нараховані відсотки після покупки отримують знижку 50% при оплаті Point Cards. Однак така знижка не поширюється на існуючі відсотки.

4. Після продажу балові картки поверненню не підлягають.

Що таке довідкова ціна

Щоб зменшити відхилення ціни через волатильність ринку, AscendEX використовує зведену довідкову ціну для розрахунку маржинальних вимог і примусової ліквідації. Довідкова ціна обчислюється шляхом взяття середньої ціни останньої торгівлі з наступних п’яти бірж – AscendEX, Binance, Huobi, OKEx і Poloniex, і видалення найвищої та найнижчої ціни.AscendEX залишає за собою право оновлювати джерела цін без попередження.

Правила маржинальної торгівлі AscendEX

AscendEX Margin Trading — це похідний фінансовий інструмент, який використовується для торгівлі готівкою. Використовуючи режим маржинальної торгівлі, користувачі AscendEX можуть використовувати свої торгові активи для досягнення потенційно більшої прибутковості своїх інвестицій. Однак користувачі також повинні розуміти та нести ризик потенційних втрат маржинальної торгівлі.Маржинальна торгівля на AscendEX вимагає забезпечення для підтримки свого механізму кредитного плеча, що дозволяє користувачам позичати та повертати в будь-який момент під час маржинальної торгівлі. Користувачам не потрібно вручну надсилати запит на позику чи повернення. Коли користувачі переводять свої BTC, ETH, USDT, XRP тощо на свій «Маржинальний рахунок», усі залишки на рахунку можуть бути використані як застава.

1. Що таке маржинальна торгівля?

Маржинальна торгівля – це процес, за допомогою якого користувачі позичають кошти, щоб торгувати більшою кількістю цифрових активів, ніж вони зазвичай можуть собі дозволити. Маржинальна торгівля дозволяє користувачам збільшити свою купівельну спроможність і потенційно досягти вищого прибутку. Однак, враховуючи високу волатильність цифрового активу на ринку, користувачі також можуть зазнати набагато більших втрат, використовуючи кредитне плече. Таким чином, користувачі повинні повністю розуміти ризик торгівлі на маржі, перш ніж відкривати маржинальний рахунок.

2. Маржинальний рахунок

Для маржинальної торгівлі на AscendEX потрібен окремий «Маржинальний рахунок». Користувачі можуть перевести свої активи зі свого грошового рахунку на свій маржинальний рахунок як заставу для маржинальної позики на сторінці [Мій актив].

3. Маржинальний кредит

Після успішного переказу система платформи автоматично застосує максимальне доступне кредитне плече на основі балансу «Margin Asset» користувача. Користувачам не потрібно запитувати маржинальний кредит.

Коли позиція маржинальної торгівлі перевищує маржинальні активи, частина перевищення представлятиме маржинальний кредит. Маржинальна торгова позиція користувача повинна залишатися в межах указаної максимальної торгової потужності (ліміту).

Наприклад:

замовлення користувача буде відхилено, якщо загальна сума кредиту перевищить максимальний ліміт позик для облікового запису. Код помилки відображається в розділі «Відкрити замовлення/Історія замовлень» на торговій сторінці як «Недостатньо позичених». У результаті користувачі не зможуть позичати більше, доки не погасять і не зменшать непогашену позику відповідно до максимального ліміту позик.

4. Інтереси маржинальної позики.

Користувачі можуть погасити свою позику лише позиченим токеном. Відсотки за маржинальними позиками розраховуються та оновлюються на сторінці облікових записів користувачів кожні 8 годин о 8:00 UTC, 16:00 UTC та 24:00 UTC. Зауважте, що будь-який період зберігання менше 8 годин буде зараховано як 8-годинний період. Жодні відсотки не братимуться до уваги, якщо дії позики та погашення завершено до оновлення наступної маржинальної позики.

Правила картки

балів 5. Погашення

позики AscendEX дозволяє користувачам погашати позики, проводячи транзакції зі свого маржинального рахунку або переказуючи додаткові активи зі свого грошового рахунку. Максимальна торгова сила буде оновлена після погашення.

приклад:

Коли користувач переказує 1 BTC на маржинальний рахунок і поточне кредитне плече становить 25 разів, максимальна торгова сила становить 25 BTC.

Якщо припустити, що ціна 1 BTC = 10 000 USDT, купівля додаткових 24 BTC із продажем 240 000 USDT призводить до позики (позиченого активу) у розмірі 240 000 USDT. Користувач може погасити позику плюс відсотки, здійснивши переказ з грошового рахунку або продавши BTC.

Здійснити переказ:

користувачі можуть переказати 240 000 USDT (плюс понесені відсотки) з грошового рахунку для погашення позики. Відповідно збільшиться максимальна торгова сила.

Здійснити транзакцію:

Користувачі можуть продати 24 BTC (плюс відповідні відсотки) за допомогою маржинальної торгівлі, а виручка від продажу автоматично буде вирахована як погашення позики за рахунок позичених активів. Відповідно збільшиться максимальна торгова сила.

Примітка. Відсоткова частина буде погашена до основної суми позики.

6. Обчислення маржинальних вимог і ліквідація

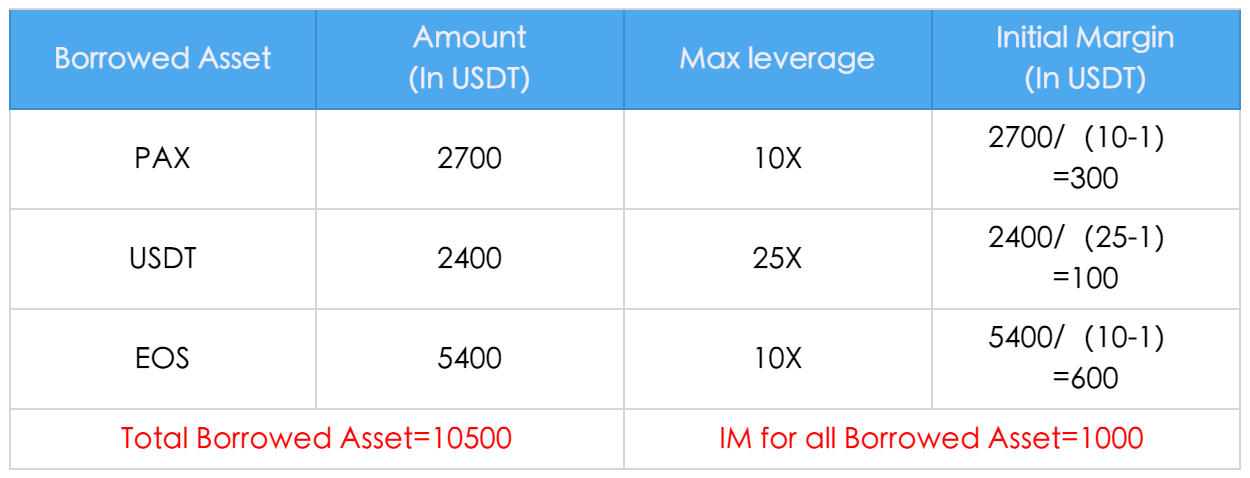

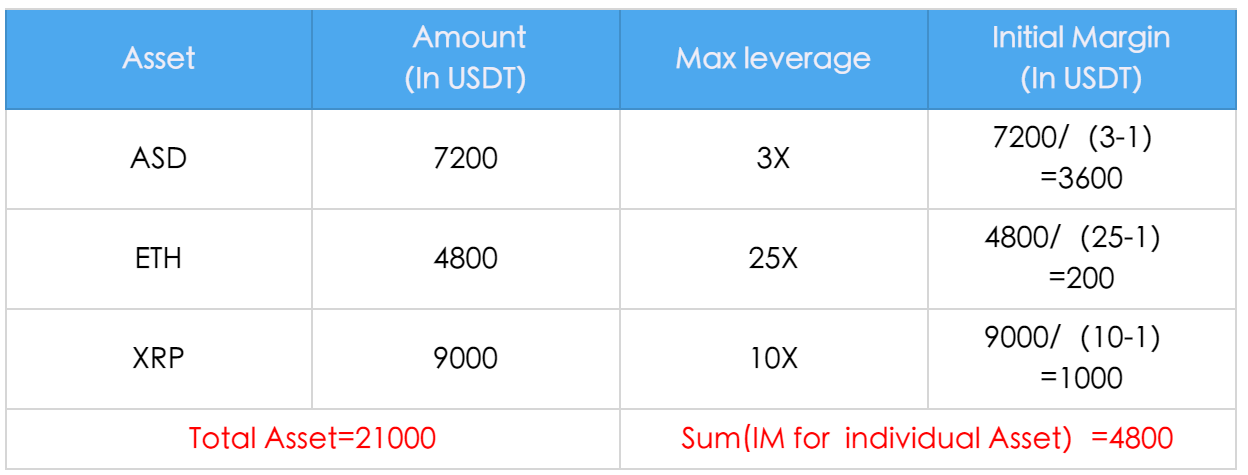

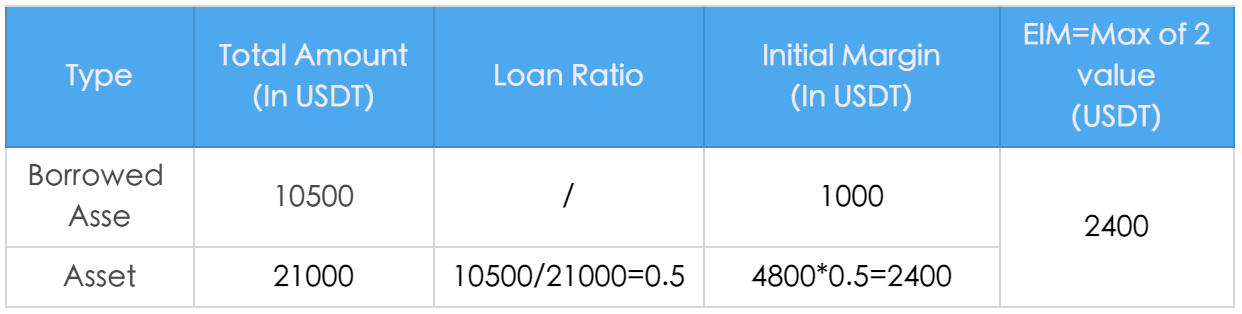

Під час маржинальної торгівлі початкова маржа («IM») буде розрахована спочатку окремо для позиченого активу користувача, активу користувача та облікових записів користувачів у цілому. Тоді найвище значення з усіх буде використано для ефективної початкової маржі (EIM) для рахунку. IM конвертується в USDT на основі поточної доступної ринкової ціни.

EIM для облікового запису = Максимальна вартість (IM для всіх позичених активів, IM для загального активу, IM для облікового запису)

IM для окремого позиченого активу = (Позичений актив + відсотки заборгованості)/ (Максимальне плече для активу-1)

IM для усі запозичені активи = підсумок (IM для окремого позиченого активу)

IM для окремого активу = актив / (максимальне кредитне плече для активу -1)

IM для загального активу = підсумок усіх (IM для окремого активу) * Коефіцієнт

позики Коефіцієнт позики = (Загальна кількість позичених активів + Загальна сума боргових відсотків) / Загальна сума активів

IM для облікового запису = (Загальна кількість позичених активів + Загальна сума боргових відсотків) / (Максимальне кредитне плече для облікового запису -1)

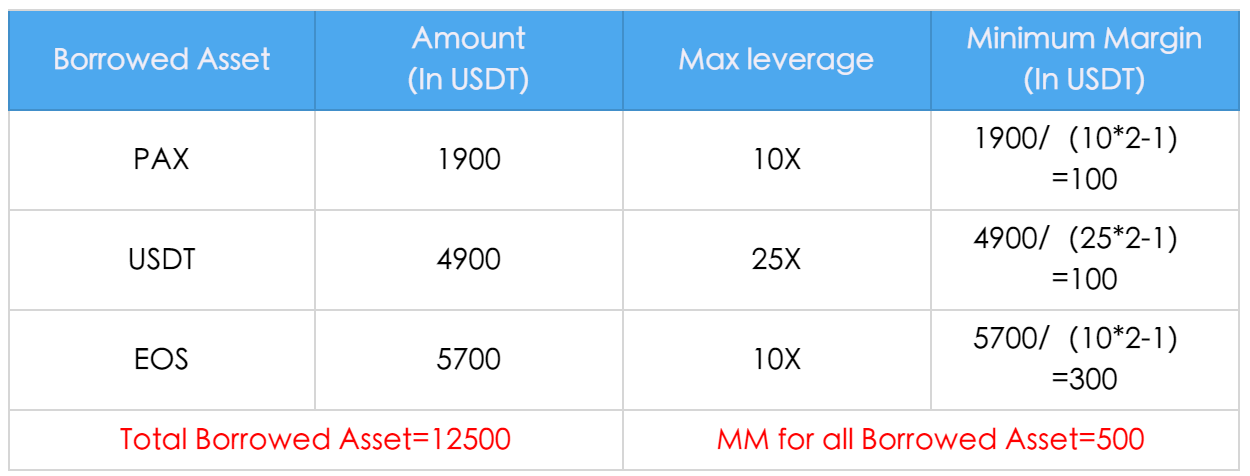

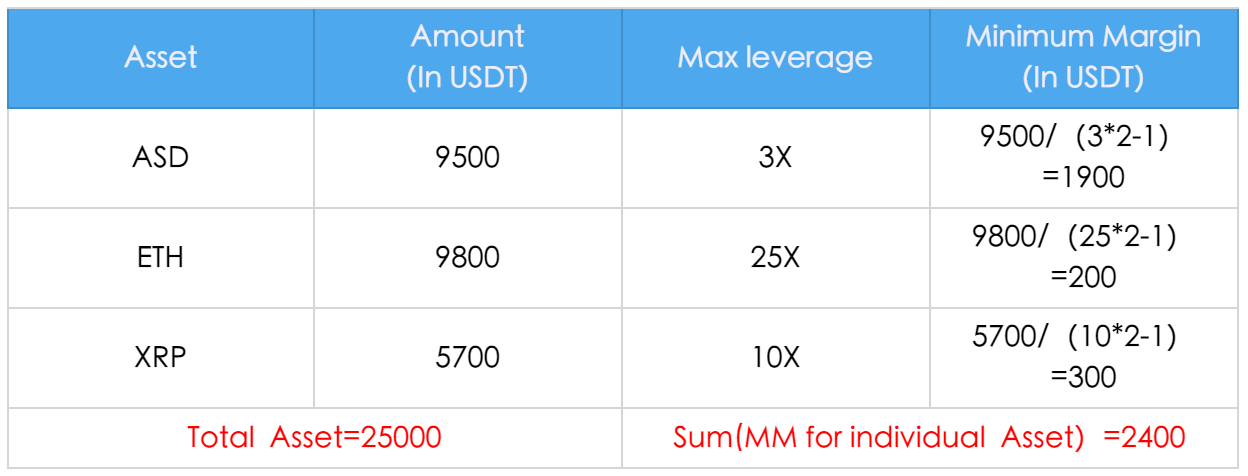

Приклад:

позиція користувача показана нижче:

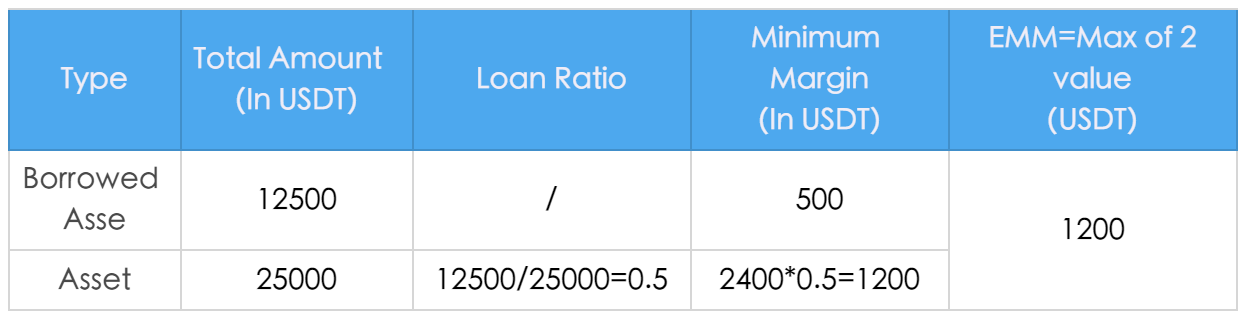

Таким чином, ефективна початкова маржа для облікового запису розраховується таким чином:

Примітка.

Для ілюстрації відсотки, що виплачуються, у наведеному вище прикладі встановлено на 0.

Коли поточні чисті активи маржинального рахунку нижчі за EIM, користувачі не можуть позичати більше коштів.

Коли поточні чисті активи маржинального рахунку перевищують EIM, користувачі можуть розміщувати нові замовлення. Однак система обчислить вплив нового замовлення на рахунок чистих активів маржі на основі ціни замовлення. Якщо щойно розміщене замовлення призведе до того, що новий рахунок чистих активів маржі впаде нижче нового EIM, нове замовлення буде відхилено.

Оновлення ефективної мінімальної маржі (EMM) для облікового запису

Мінімальна маржа (MM) спочатку буде розрахована для позичених активів і активів користувача. Більше значення з цих двох буде використано для Ефективної мінімальної маржі для облікового запису. MM конвертується в USDT на основі доступної ринкової ціни.

EMM для облікового запису = максимальне значення (MM для всіх позичених активів, MM для загального активу)

MM для окремого позиченого активу = (позичений актив + відсотки заборгованості)/ (максимальне кредитне плече для активу*2 -1)

MM для всіх позичених активів = Підсумок (MM для окремого позиченого активу)

MM для окремого активу = Актив / (Максимальне плече для активу *2 -1)

MM для загального активу = Підсумок (MM для окремого активу) * Коефіцієнт

позики Коефіцієнт позики = (Загальна сума позики Актив + Загальна заборгованість по відсотках) / Загальна сума активів

Приклад позиції користувача наведено нижче:

Таким чином, ефективна мінімальна маржа для облікового запису розраховується наступним чином:

Правила для відкритих ордерів

Відкритий ордер маржинальної торгівлі призведе до збільшення позиченого активу навіть до виконання ордера. Однак це не вплине на чисті активи.

Примітка .

З метою ілюстрації, у наведеному вище прикладі «Заборгованість по відсотках» встановлено як 0.

Правила процесу ліквідації залишаються незмінними. Коли рівень амортизації досягне 100%, маржинальний рахунок користувача буде негайно ліквідований.

Ставка амортизації = Чисті активи маржинального рахунку / Ефективна мінімальна маржа для рахунку.

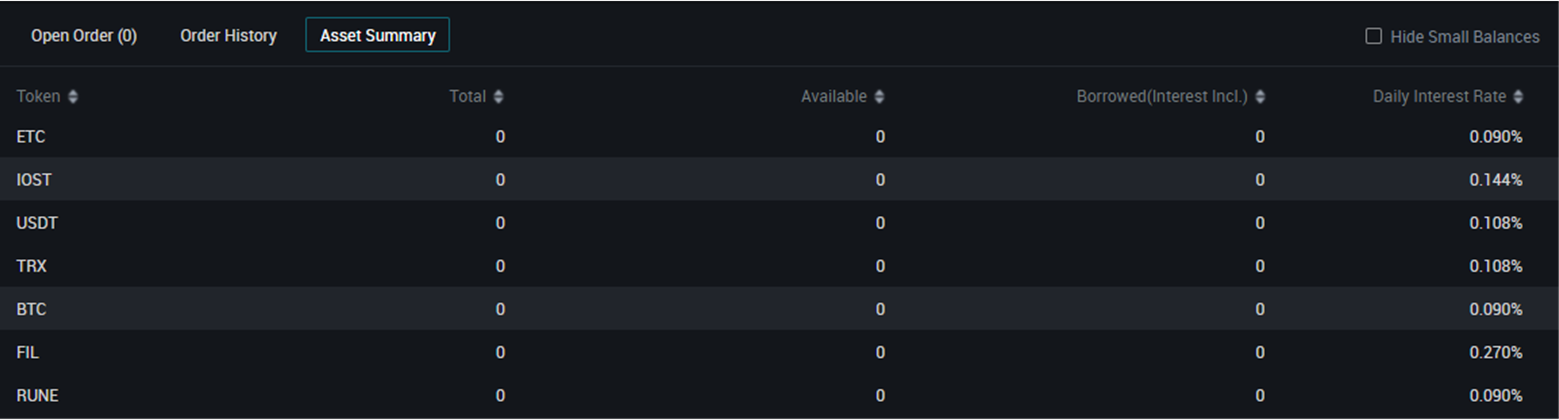

Розрахунок загальної суми позичених активів і активів

У розділі «Підсумок позики» на сторінці маржинальної торгівлі баланс і сума позики відображаються за активами.

Загальна сума активів = сума балансу всіх активів, конвертована в еквівалентну вартість USDT на основі ринкової ціни

Загальна сума позичених активів = сума позики для всіх активів, конвертована в еквівалентну вартість USDT на основі ринкової ціни.

Коефіцієнт поточної маржі = Загальні активи/Чисті активи (що є Загальні активи – Позичені активи – Заборгованість по відсотках)

Подушка = Чисті активи/Мінімальна вимога до маржі.

Margin Call: Коли запас досягає 120%, користувач отримає маржинальний запит електронною поштою.

Ліквідація: коли запас досягає 100%, маржинальний рахунок користувача може бути ліквідований. 7. Довідкова ціна

процесу ліквідації Щоб пом’якшити відхилення ціни через нестабільність ринку, AscendEX використовує зведену довідкову ціну для розрахунку маржинальних вимог і примусової ліквідації. Довідкова ціна обчислюється шляхом взяття середньої ціни останньої торгівлі з наступних п’яти бірж (за наявності на момент обчислення) – AscendEX, Binance, Huobi, OKEx і Poloniex, і видалення найвищої та найнижчої ціни. AscendEX залишає за собою право оновлювати джерела цін без попередження. Огляд процесу

- Коли подушка маржинального рахунку досягає 1,0, системою буде виконано примусову ліквідацію, а саме позиція примусової ліквідації буде виконана на вторинному ринку;

- Якщо подушка маржинального рахунку досягає 0,7 під час примусової ліквідації або подушка все ще буде нижчою за 1,0 після виконання позиції примусової ліквідації, позиція буде продана BLP;

- Усі функції будуть автоматично відновлені для маржинального рахунку після того, як позиція буде продана BLP і виконана, тобто баланс рахунку не є від’ємним.

8. Переказ коштів.

Коли чисті активи користувача перевищують початкову маржу в 1,5 рази, користувач може перевести активи зі свого маржинального рахунку на свій грошовий рахунок, доки чисті активи залишаються вищими або дорівнюють 1,5 початкової маржі. .

9. Нагадування про ризики

Хоча маржинальна торгівля може підвищити купівельну спроможність для вищого потенційного прибутку за допомогою фінансового левериджу, вона також може збільшити торгові втрати, якщо ціна рухається проти користувача. Таким чином, користувач повинен обмежити використання високомаржинальної торгівлі, щоб зменшити ризик ліквідації та навіть більших фінансових втрат.

10. Ситуаційні сценарії

Як торгувати на маржі, коли ціна зростає? Ось приклад BTC/USDT із кредитним плечем у 3 рази.

Якщо ви очікуєте, що ціна BTC зросте з 10 000 USDT до 20 000 USDT, ви можете позичити максимум 20 000 USDT у AscendEX з капіталом у 10 000 USDT. За ціною 1 BTC = 10 000 USDT ви можете купити 25 BTC, а потім продати їх, коли ціна подвоїться. У цьому випадку ваш прибуток становитиме:

25*20 000 – 10 000 (маржа капіталу) – 240 000 (позика) = 250 000 доларів США.

Без маржі ви реалізували б лише 10 000 дол. Для порівняння, маржинальна торгівля з кредитним плечем у 25 разів збільшує прибуток у 25 разів.

Як торгувати на маржі, коли ціна падає? Ось приклад BTC/USDT із кредитним плечем у 3 рази:

Якщо ви очікуєте, що ціна BTC впаде з 20 000 USDT до 10 000 USDT, ви можете позичити максимум 24 BTC у AscendEX з капіталом 1 BTC. За ціною 1 BTC = 20 000 USDT ви можете продати 25 BTC, а потім викупити їх, коли ціна впаде на 50%. У цьому випадку ваш прибуток становитиме:

25*20 000 – 25*10 000 = 250 000 доларів США.

Без можливості торгувати на маржі ви не зможете шортити токен в очікуванні падіння ціни.

Токени кредитного плеча

Що таке кредитні токени?

Кожен токен із кредитним плечем володіє позицією у ф’ючерсних контрактах. Ціна токена буде, як правило, відстежувати ціну базових позицій, які він утримує.

Наші токени BULL дають приблизно 3-кратну прибутковість, а BEAR-токени – приблизно -3-кратну.

Як мені їх купити та продати?

Ви можете торгувати токенами з кредитним плечем на спотових ринках FTX. Перейдіть на сторінку токена та натисніть обміняти потрібний токен.Ви також можете перейти до свого гаманця та натиснути «КОНВЕРТУВАТИ». Комісії за це немає, але ціна залежатиме від ринкових умов.

Як внести та зняти токени?

Це токени ERC20. Ви можете вносити та знімати їх зі сторінки гаманця на будь-який гаманець ETH.Ребаланси та повернення

Токени з кредитним плечем відновлюються раз на день і щоразу, коли кредитне плече збільшується в 4 рази.Завдяки щоденному балансуванню токени з кредитним плечем зменшать ризик у разі програшу та реінвестують прибуток у разі виграшу.

Таким чином, кожен день токен +3x BULL рухатиметься приблизно в 3 рази більше, ніж основний. Через перебалансування токени з кредитним плечем переважатимуть базові протягом тривалих періодів часу, якщо ринки демонструватимуть імпульс (тобто послідовні дні мають позитивну кореляцію), і будуть нижчими, якщо ринки демонструватимуть середню реверсію (тобто послідовні дні мають негативну кореляцію).

Як приклад, порівняння BULL з 3x long BTC:

| Щоденні ціни BTC | BTC | 3x BTC | BTCBULL |

| 10 тис., 11 тис., 10 тис | 0% | 0% | -5,45% |

| 10k, 11k, 12,1k | 21%% | 63% | 69% |

| 10 тис., 9,5 тис., 9 тис | -10% | -30% | -28,4% |

Як їх створити та використати?

Ви можете використовувати долари США для створення будь-яких токенів і ви можете обміняти будь-які токени за долари США.Погашення здійснюється готівкою — замість доставки базових ф’ючерсних позицій ви отримуєте долари США на рівні їх ринкової вартості. Так само ви надсилаєте долари США, що дорівнюють ринковій вартості позицій, якими володіє токен, для створення замість того, щоб надавати самі ф’ючерсні позиції.

Щоб створити або викупити їх, перейдіть на інформаційну панель токенів кредитного плеча та натисніть на токен, який ви хочете створити/викупити.

Які у них гонорари?

Створення або викуп токена коштує 0,10%. Токени також стягують щоденну комісію за управління в розмірі 0,03%.Якщо ви торгуєте на спотових ринках, натомість ви сплачуєте ті самі обмінні збори, що й на всіх інших ринках.

Які токени має ця платформа?

Він використовує токени на основі ф’ючерсів, указаних на цій платформі. Наразі в ньому перераховані токени кредитного плеча -1, -3 і +3 для всього, на що у нас є майбутнє. Для отримання додаткової інформації дивіться тут.Чи можливо, що BULL/BEAR рухаються в одному напрямку?

Так, це може бути як позитивним, так і негативним залежно від нестабільності ринку. Більше інформації щодо механізму ціноутворення можна знайти тут.

Навіщо використовувати токени кредитного плеча?

Є три причини використовувати токени з кредитним плечем.Управління ризиками

Токени з кредитним плечем автоматично реінвестують прибуток у базовий актив; тому, якщо ваша позиція токена з кредитним плечем приносить гроші, токени автоматично займуть позиції з кредитним плечем у 3 рази.

І навпаки, токени з кредитним плечем автоматично зменшать ризик, якщо вони втратять гроші. Якщо ви відкриєте втричі довгу позицію ETH і протягом місяця ETH впаде на 33%, ваша позиція буде ліквідована, і у вас нічого не залишиться. Але якщо ви натомість купите ETHBULL, токен кредитного плеча автоматично розпродає частину свого ETH у міру падіння ринків — ймовірно, уникаючи ліквідації, так що у нього все ще залишаться активи навіть після падіння на 33%.

Управління маржею

Ви можете купити токени з кредитним плечем так само, як і звичайні токени ERC20, на спотовому ринку. Немає необхідності керувати заставою, маржею, ліквідаційними цінами чи чимось подібним; ви просто витратите $10 000 на ETHBULL і отримаєте лонг-койн із 3-кратним кредитним плечем.

Токени ERC20 Токени

з кредитним плечем – це токени ERC20. Це означає, що, на відміну від маржинальних позицій, ви можете зняти їх зі свого рахунку! Ви заходите у свій гаманець і надсилаєте токени з кредитним плечем на будь-який гаманець ETH. Це означає, що ви можете зберігати власні токени кредитного плеча; це також означає, що ви можете надсилати їх на інші платформи, які містять список токенів кредитного плеча, наприклад Gopax.

Як працюють токени кредитного плеча?

Кожен токен із кредитним плечем отримує свою цінову дію завдяки торгівлі безстроковими ф’ючерсами FTX. Наприклад, скажіть, що ви хочете створити ETHBULL на 10 000 доларів. Для цього ви надсилаєте 10 000 доларів США, а рахунок ETHBULL на FTX купує безстрокові ф’ючерси ETH на 30 000 доларів США. Таким чином, ETHBULL тепер становить 3x довгий ETH.

Ви також можете викупити токени з кредитним плечем за їх чисту вартість активів. Для цього ви можете надіслати свої ETHBULL на суму $10 000 назад на FTX і використати їх. Це знищить маркер; змусити обліковий запис ETHBULL продати ф'ючерси на суму 30 000 доларів США; і поповніть свій рахунок 10 000 доларів США.

Цей механізм створення та погашення – це те, що в кінцевому підсумку гарантує, що токени з кредитним плечем коштують те, що вони повинні бути.

Як ребалансують токени з кредитним плечем?

Щодня о 00:02:00 UTC токени кредитного плеча перебалансовуються. Це означає, що кожен токен із кредитним плечем торгує на FTX, щоб знову досягти свого цільового кредитного плеча.

Наприклад, припустимо, що поточні авуари ETHBULL складають -20 000 доларів і + 150 ETH за токен, а ETH торгується за 210 доларів. ETHBULL має чисту вартість активів (-20 000 $ + 150 * 210 $) = 11 500 $ за токен, а ризик ETH становить 150 * 210 $ = 31 500 $ за токен. Таким чином, його кредитне плече становить 2,74x, тому йому потрібно купити більше ETH, щоб повернутися до 3x кредитного плеча, і зробить це о 00:02:00 UTC.

Таким чином, щодня кожен токен кредитного плеча реінвестує прибуток, якщо він приніс гроші. Якщо він втратив гроші, він продає частину своєї позиції, зменшуючи кредитне плече до 3x, щоб уникнути ризику ліквідації.

Крім того, будь-який токен відновить баланс, якщо внутрішньоденний рух призведе до того, що його плече буде на 33% вище цільового значення. Отже, якщо ринки рухаються вниз настільки, що токен BULL має кредитне плече в 4 рази, він відновить баланс. Це відповідає змінам ринку приблизно на 11,15% для токенів BULL, 6,7% для токенів BEAR і 30% для токенів HEDGE.

Це означає, що токени з кредитним плечем можуть давати до 3-кратного кредитного плеча без особливого ризику ліквідації. Для ліквідації токена з 3-кратним кредитним плечем знадобиться зміна ринку на 33%, але зазвичай токен відновить баланс у межах 6-12%-ного зміни ринку, зменшуючи ризик і повертаючись до 3-кратного кредитного плеча.

Зокрема, перебалансування відбувається таким чином:

1. FTX періодично перевіряє кредитне плече LT. Якщо величина будь-якого кредитного плеча LT перевищує 4x, це запускає перебалансування для цього LT.

2. Коли запускається ребаланс, FTX обчислює кількість одиниць базового активу, які потрібно купити/продати LT, щоб повернутися до 3-кратного кредитного плеча, позначеного за цінами на той момент.

Це формула:

2. Коли запускається ребаланс, FTX обчислює кількість одиниць базового активу, які потрібно купити/продати LT, щоб повернутися до 3-кратного кредитного плеча, позначеного за цінами на той момент.

Це формула:

A. Бажана позиція (DP): [Цільове кредитне плече] * NAV / [ціна базової марки]

B. Поточна позиція (CP): поточні запаси на токен базового інструменту

C. Розмір ребалансу: (DP - CP) * [LT токени в обігу ]

B. Поточна позиція (CP): поточні запаси на токен базового інструменту

C. Розмір ребалансу: (DP - CP) * [LT токени в обігу ]

3. Потім FTX надсилає ордери у пов’язану книгу безстрокових ф’ючерсів FTX для відновлення балансу (наприклад, ETH-PERP для ETHBULL/ETHBEAR). Він надсилає максимум 4 мільйони доларів замовлень за 10 секунд, поки не буде надіслано бажаного загального розміру. Це звичайні публічні IOC, які торгують проти переважаючих заявок/пропозицій у книзі замовлень на той час.

4. Зауважте, що це ігнорує різницю між базовою ціною, коли ініціюється ребаланс і коли це відбувається; ігнорує збори; і може мати помилки округлення.

Це означає, що токени з кредитним плечем можуть давати до 3-кратного кредитного плеча без особливого ризику ліквідації. Для ліквідації токена з 3-кратним кредитним плечем знадобиться зміна ринку на 33%, але токен відновить баланс після 10-відсоткового зміни ринку, зменшуючи ризик і повертаючись до 3-кратного кредитного плеча.

Що таке продуктивність токенів із кредитним плечем?

Щоденне переміщення

Щодня токени з кредитним плечем матимуть цільову ефективність; так, наприклад, кожного дня (з 00:02:00 UTC до 00:02:00 UTC наступного дня) ETHBULL рухатиметься в 3 рази більше, ніж ETH.

Кілька днів

. Однак протягом довших періодів часу токени з кредитним плечем працюватимуть інакше, ніж статична позиція 3x.

Наприклад, припустимо, що ETH починається з 200 доларів, потім досягає 210 доларів протягом дня 1, а потім до 220 доларів протягом дня 2. ETH зріс на 10% (220/200 - 1), тому позиція ETH із 3-кратним кредитним плечем зросла б на 30%. Але замість цього ETHBULL збільшився на 15%, а потім на 14,3%. У перший день ETHBULL зріс на ті ж 15%. Потім він перебалансувався, купуючи більше ETH; і в день 2 вона підвищилася на 14,3% від своєї нової, вищої ціни, тоді як 3-кратна довга позиція збільшила б ще 15% від початкової ціни ETH у 200 доларів США. Таким чином, протягом цього 2-денного періоду позиція 3x зросла на 15% + 15% = 30%, але ETHBULL виріс на 15% від початкової ціни, плюс 14,3% від нової ціни - отже, вона фактично зросла на 31,4%.

Ця різниця виникає тому, що сукупне підвищення нової ціни відрізняється від підвищення на 30% від початкової ціни. Якщо ви підніметеся двічі, другий перехід на 14,3% відбудеться за новою, вищою ціною, тобто це фактично зростання на 16,4% порівняно з початковою, нижчою ціною. Одним словом, ваші прибутки поєднуються з жетонами кредитного плеча.

Rebalance Times

Ефективність токенів із кредитним плечем у 3 рази перевищуватиме базову продуктивність, якщо ви вимірюєте з часу останнього перебалансування. Загалом токени з кредитним плечем повертаються щодня о 00:02:00 UTC. Це означає, що кінцеві 24-годинні рухи можуть не точно втричі перевищувати базову ефективність, а скоріше будуть рухи після опівночі за UTC. Крім того, токени з кредитним плечем, які перевищують кредитне плече, ребалансуються щоразу, коли їх кредитне плече досягає на 33% вище цільового значення. Це відбувається, приблизно, коли базовий актив змінюється на 10% для токенів BULL/BEAR і на 30% для токенів HEDGE. Таким чином, фактично ефективність токена кредитного плеча буде втричі більшою ніж базовий актив, оскільки актив востаннє переміщався на 10% того дня, якщо відбулося велике переміщення і токен програв йому, і з опівночі за UTC, якщо такого не було.

Формула

Якщо рух базового активу в дні 1, 2 і 3 становить M1, M2 і M3, то формула для збільшення ціни токена з кредитним плечем 3x така:

Нова ціна = Стара ціна * (1 + 3*M1) * (1 + 3*M2) * (1 + 3*M3)

Рух ціни в % = Нова ціна / Стара ціна - 1 = (1 + 3*M1) * (1 + 3*M2) * (1 + 3* M3) - 1

Коли токени з кредитним плечем працюють добре?

Очевидно, що токени BULL добре працюють, коли ціни ростуть, а токени BEAR — коли ціни падають. Але як вони порівнюються зі звичайними маржинальними позиціями? Коли BULL працює краще, ніж позиція кредитного плеча +3x, а коли – гірше?Реінвестування прибутку

Токени з кредитним плечем реінвестують свій прибуток. Це означає, що якщо вони мають позитивний PnL, вони збільшать розмір своєї позиції. Отже, порівнюючи ETHBULL з позицією +3x ETH: якщо ETH підніметься вгору одного дня, а потім знову підніметься наступного, ETHBULL буде краще, ніж +3x ETH, оскільки він реінвестує прибуток з першого дня назад в ETH. Однак, якщо ETH підніметься вгору, а потім знову впаде, ETHBULL вийде гірше, оскільки він збільшив свою експозицію.

Зменшення ризику

Токени з кредитним плечем знижують ризик, якщо вони мають негативний PnL, щоб уникнути ліквідації. Отже, якщо вони мають негативний PnL, вони зменшать розмір своєї позиції. Знову порівнюючи ETHBULL із позицією +3x ETH: якщо ETH знизиться одного дня, а потім знову впаде наступного, ETHBULL буде краще, ніж +3x ETH: після першої втрати ETHBULL продав частину свого ETH, щоб повернутися до 3x кредитного плеча, тоді як ефективна позиція +3x стала ще більшою. Однак, якщо ETH знизиться, а потім знову підніметься, ETHBULL вийде гірше: він зменшив частину свого ETH після першої втрати, і тому менше скористався відновленням.

Приклад

Як приклад, порівняння ETHBULL з 3x довгим ETH:

| Щоденні ціни ETH | ETH | 3x ETH | ETHBULL |

| 200, 210, 220 | 10% | 30% | 31,4% |

| 200, 210, 200 | 0% | 0% | -1,4% |

| 200, 190, 180 | -10% | -30% | -28,4% |

Резюме

. У наведених вище випадках токени з кредитним плечем працюють добре — або, принаймні, краще, ніж маржинальна позиція, яка починається з того самого розміру, — коли ринки мають імпульс. Однак вони працюють гірше, ніж маржинальна позиція, коли ринки повертаються до середнього.

Поширеною помилкою є те, що токени з кредитним плечем схильні до волатильності або гамми. Токени з кредитним плечем працюють добре, якщо ринки сильно підвищуються, а потім ще більше, і погано, якщо ринки значно підвищуються, а потім значно падають, обидва ці показники є високою волатильністю. Справжній вплив, який вони мають, полягає в першу чергу в напрямку ціни, а в другу чергу в імпульсі.

Торгівля BULL/BEAR

BULL- BEAR

ETHBULL - ETHBEAR

Як ви купуєте/продаєте токени з кредитним плечем?

Є кілька способів зробити це.Ринки спот (рекомендовано)

Найпростіший спосіб придбати токен із кредитним плечем на його спотовому ринку. Наприклад, ви можете піти на спотовий ринок ETHBULL/USD і купити або продати назад ETHBULL. Ви можете знайти спотовий ринок токенів із кредитним плечем, перейшовши на сторінку токенів і натиснувши назву; або клацнувши на базовому ф’ючерсі у верхній панелі, а потім на назві ринку.

Ви

також можете купувати або продавати токени з кредитним плечем безпосередньо зі сторінки свого гаманця за допомогою функції CONVERT. Якщо ви знайдете токен і клацніть «КОНВЕРТУВАТИ» в правій частині екрана, ви побачите діалогове вікно, у якому ви зможете легко перетворити будь-яку зі своїх монет на AscendEX на токен із кредитним плечем.

Створення/Викуплення

Нарешті, ви можете створити або викупити токени кредитного плеча. Це не рекомендується робити, якщо ви не прочитали всю документацію про токени кредитного плеча. Створення або погашення токенів із кредитним плечем матиме вплив на ринок, і ви не дізнаєтеся, яку ціну в кінцевому підсумку отримаєте, доки не створите або погашите. Натомість ми рекомендуємо використовувати спотові ринки.

Ви можете створити або викупити токен кредитного плеча, перейшовши на сторінку токенів і натиснувши докладніше. Якщо ви створите ETHBULL на 10 000 доларів США, це надішле ринкове замовлення на покупку ETH-PERP на 30 000 доларів США, розрахує сплачену ціну, а потім стягне з вас цю суму грошей; потім він зарахує на ваш рахунок відповідну суму ETHBULL.