Preguntas Frecuentes (FAQ) de Trading en AscendEX

Comercio

¿Qué es una orden limitada/de mercado?

Orden

de límite Una orden de límite es una orden para comprar o vender a un precio específico o mejor. Se ingresa con el tamaño del pedido y el precio del pedido.

Orden de mercado

Una orden de mercado es una orden para comprar o vender inmediatamente al mejor precio disponible. Se ingresa solo con el tamaño del pedido.

La orden de mercado se colocará como orden limitada en el libro con un precio de collar del 10%. Eso significa que la orden de mercado (total o parcial) se ejecutará si la cotización en tiempo real se encuentra dentro del 10 % de desviación del precio de mercado cuando se realiza la orden. La parte no ejecutada de la orden de mercado se cancelará.

Restricción de precio límite

1. Orden

limitada Para una orden limitada de venta, la orden será rechazada si el precio límite es superior al doble o inferior a la mitad del mejor precio de oferta.

Para una orden límite de compra, la orden será rechazada si el precio límite es superior al doble o inferior a

la mitad del mejor precio de venta.

Por ejemplo:

Suponiendo que el mejor precio de oferta actual de BTC es 20 000 USDT, para una orden limitada de venta, el precio de la orden no puede ser superior a 40 000 USDT ni inferior a 10 000 USDT. De lo contrario, el pedido será rechazado.

2. Orden Stop Limit

A. Para una orden stop limit de compra, se deben cumplir los siguientes requisitos:

a. Precio stop ≥ precio de mercado actual

b. El precio límite no puede ser superior al doble ni inferior a la mitad del precio stop.

De lo contrario, la orden será rechazada

. B. Para una orden límite de stop de venta, se deben cumplir los siguientes requisitos:

a. Precio stop ≤ precio de mercado actual

b. El precio límite no puede ser superior al doble ni inferior a la mitad del precio stop.

De lo contrario, la orden será rechazada

. Ejemplo 1:

Suponiendo que el precio de mercado actual de BTC es de 20 000 USD, para una orden stop limitada de compra, el precio stop debe ser superior a 20 000 USDT. Si el precio de parada se establece en 30 0000 USDT, el precio límite no puede ser superior a 60 000 USDT ni inferior a 15 000 USDT.

Ejemplo 2:

Suponiendo que el precio de mercado actual de BTC es de 20 000 USDT, para una orden limitada de stop de venta, el precio stop debe ser inferior a 20 000 USDT. Si el precio de parada se establece en 10 000 USDT, el precio límite no puede ser superior a 20 000 USDT ni inferior a 5000 USDT.

Nota: Las órdenes existentes en los libros de órdenes no están sujetas a la actualización de restricción anterior y no se cancelarán debido al movimiento del precio del mercado.

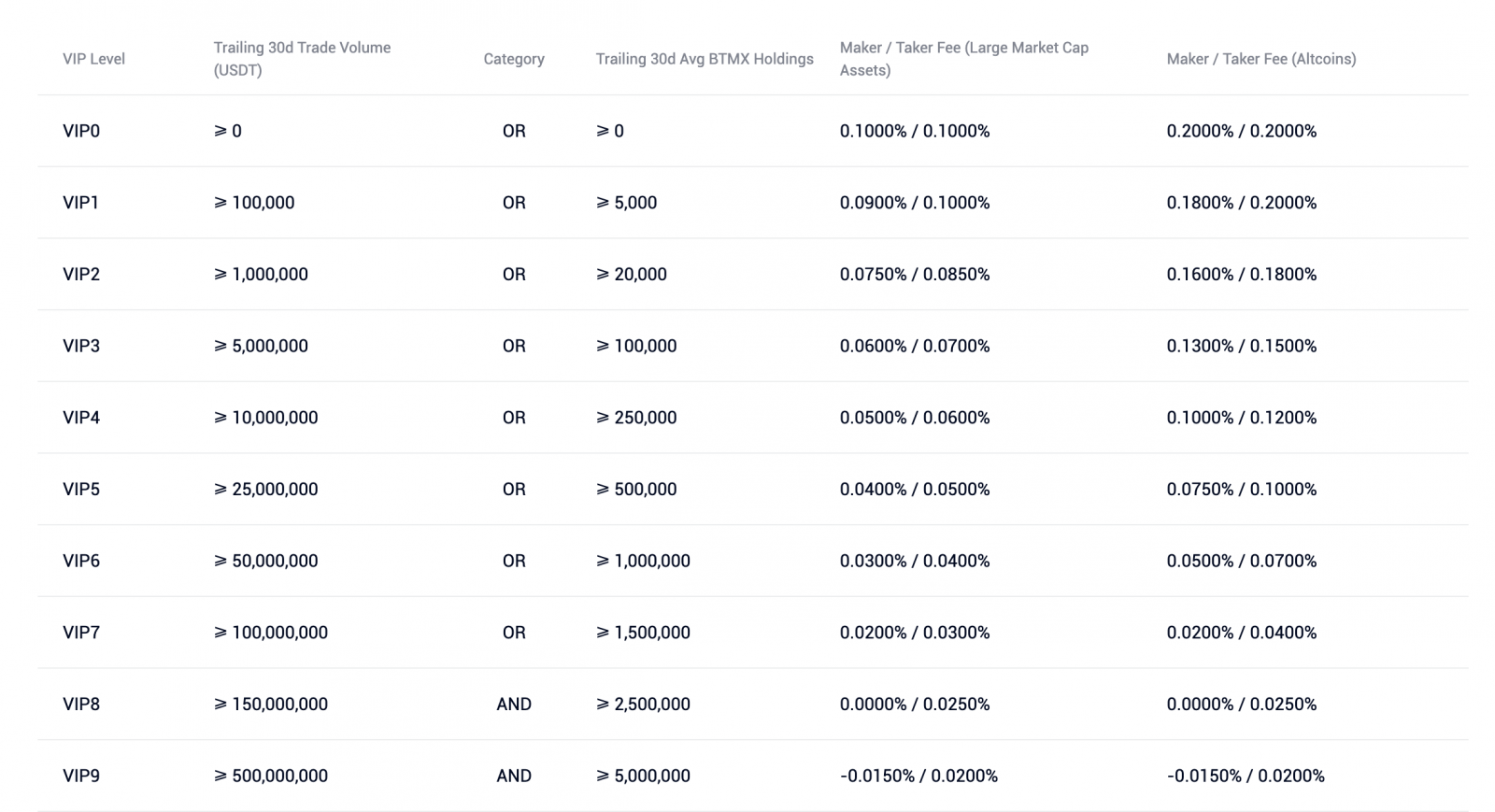

Cómo obtener descuentos en tarifas

AscendEX ha lanzado una nueva estructura de reembolso de tarifas VIP escalonada. Los niveles VIP tendrán descuentos establecidos en las tarifas comerciales básicas y se basan en (i) el volumen comercial de los últimos 30 días (en ambas clases de activos) y (ii) las tenencias de ASD de desbloqueo promedio de los últimos 30 días.

Los niveles VIP del 0 al 7 recibirán descuentos en las tarifas de negociación según el volumen de negociación O las tenencias de ASD. Esta estructura proporcionará los beneficios de las tasas de descuento tanto para los comerciantes de alto volumen que eligen no tener ASD, como para los titulares de ASD que podrían no operar lo suficiente como para alcanzar umbrales de tarifas favorables.

Los niveles VIP superiores 8 a 10 serán elegibles para los descuentos y reembolsos de tarifas comerciales más favorables según el volumen comercial Y las tenencias de ASD. Por lo tanto, los niveles VIP superiores son accesibles solo para clientes que brindan un valor agregado significativo al ecosistema AscendEX como comerciantes de alto volumen Y titulares de ASD.

Nota:

1. El volumen comercial de los últimos 30 días del usuario (en USDT) se calculará todos los días a las 0:00 UTC en función del precio promedio diario de cada par comercial en USDT.

2. La retención promedio de ASD de desbloqueo de los últimos 30 días del usuario se calculará todos los días a las 0:00 UTC en función del período de retención promedio del usuario.

3. Activos de gran capitalización de mercado: BTC, BNB, BCH, DASH, HT, ETH, ETC, EOS, LTC, TRX, XRP, OKB, NEO, ADA, LINK.

4. Altcoins: todos los demás tokens/monedas excepto los activos de gran capitalización de mercado.

5. Tanto el comercio en efectivo como el comercio con margen serán elegibles para la nueva estructura de reembolso de tarifas VIP.

6. Existencias de ASD de desbloqueo del usuario = ASD desbloqueado total en cuentas de margen de efectivo.

Proceso de solicitud: los usuarios elegibles pueden enviar un correo electrónico a [email protected] con "solicitud de descuento de tarifa VIP" como asunto de su correo electrónico registrado en AscendEX. Adjunte también capturas de pantalla de los niveles VIP y el volumen de negociación en otras plataformas.

Comercio en efectivo

Cuando se trata de activos digitales, el comercio en efectivo es uno de los tipos más básicos de mecanismo de comercio e inversión para cualquier comerciante típico. Revisaremos los conceptos básicos del comercio en efectivo y revisaremos algunos de los términos clave que debe saber al participar en el comercio en efectivo.El comercio en efectivo implica comprar un activo como Bitcoin y mantenerlo hasta que aumente su valor o usarlo para comprar otras monedas alternativas que los comerciantes creen que pueden aumentar de valor. En el mercado al contado de Bitcoin, los comerciantes compran y venden Bitcoin y sus operaciones se liquidan al instante. En términos simples, es el mercado subyacente donde se intercambian bitcoins.

Términos clave:

par comercial:Un par comercial consta de dos activos donde los comerciantes pueden intercambiar un activo por el otro y viceversa. Un ejemplo es el par comercial BTC/USD. El primer activo enumerado se denomina moneda base, mientras que el segundo activo se denomina moneda de cotización.

Libro de pedidos: un libro de pedidos es donde los comerciantes pueden ver las ofertas actuales que están disponibles para comprar o vender un activo. En el mercado de activos digitales, los libros de pedidos se actualizan constantemente. Esto significa que los inversores pueden ejecutar una operación en un libro de órdenes en cualquier momento.

Margen de las operaciones

Reglas de comercio de margen ASD

- El interés del préstamo de margen de ASD se calcula y actualiza en la cuenta del usuario cada hora, a diferencia del ciclo de liquidación de otros préstamos de margen.

- Para el ASD disponible en la Cuenta de Margen, los usuarios pueden suscribirse al Producto de Inversión ASD en la página Mi Activo - ASD del usuario. La distribución de devoluciones diarias se publicará en la cuenta de margen del usuario.

- La cuota de inversión de ASD en la cuenta de efectivo se puede transferir directamente a la cuenta de margen. La cuota de inversión de ASD en la cuenta de margen se puede utilizar como garantía.

- Se aplicará un recorte del 2,5 % a la cuota de inversión de ASD cuando se utilice como garantía para operaciones de margen. Cuando la cuota de inversión de ASD provoque que el Activo Neto de la Cuenta de Margen sea inferior al Margen Mínimo Efectivo, el sistema rechazará la solicitud de suscripción del producto.

- Prioridad de liquidación forzosa: ASD Disponible antes de ASD Cuota de inversión. Cuando se activa una llamada de margen, se ejecutará la liquidación forzosa de la cuota de inversión de ASD y se aplicará una comisión del 2,5 %.

- Precio de referencia de liquidación forzosa del ASD= Promedio del precio medio del ASD en los últimos 15 minutos. Precio medio = (Mejor oferta + Mejor oferta)/2

- Los usuarios no pueden vender ASD en corto si existe alguna cuota de inversión de ASD en la cuenta de efectivo o en la cuenta de margen.

- Una vez que haya ASD disponible del canje de inversiones en la cuenta del usuario, el usuario puede vender ASD en corto.

- La distribución diaria de rendimiento del Producto de Inversión ASD se contabilizará en la Cuenta de Margen. Servirá como pago de cualquier préstamo USDT en ese momento.

- Los intereses de ASD pagados por ASD prestatario se considerarán como consumo.

Reglas de la tarjeta de puntos AscendEX

AscendEX lanzó la Tarjeta de Puntos como apoyo a un descuento del 50% para la devolución del margen de interés de los usuarios.

Cómo comprar Tarjetas de Puntos

1. Los usuarios pueden comprar Tarjetas de Puntos en la página de operaciones con margen (esquina izquierda) o ir a Mi Activo-Comprar Tarjeta de Puntos para realizar la compra.

2. La tarjeta de puntos se vende al valor de 5 USDT equivalente a ASD cada una. El precio de la tarjeta se actualiza cada 5 minutos según el precio ASD promedio de 1 hora anterior. La compra se completa después de hacer clic en el botón "Comprar ahora".

3. Una vez que se consuman los tokens ASD, se transferirán a una dirección específica para el bloqueo permanente.

Cómo usar las tarjetas de puntos

1. Cada tarjeta de puntos vale 5 puntos y 1 punto se puede canjear por 1 UDST. La precisión decimal del punto es consistente con el precio del par comercial USDT.

2. Los intereses siempre se pagarán primero con tarjetas de puntos, si están disponibles.

3. Los intereses incurridos después de la compra obtienen un 50 % de descuento cuando se pagan con tarjetas de puntos. Sin embargo, dicho descuento no es aplicable a los intereses existentes.

4. Una vez vendidas, las tarjetas de puntos no son reembolsables.

¿Cuál es el precio de referencia?

Con el fin de mitigar la desviación de precios debido a la volatilidad del mercado, AscendEX utiliza un precio de referencia compuesto para el cálculo del requisito de margen y la liquidación forzosa. El precio de referencia se calcula tomando un último precio comercial promedio de los siguientes cinco intercambios: AscendEX, Binance, Huobi, OKEx y Poloniex, y eliminando el precio más alto y el más bajo.AscendEX se reserva el derecho de actualizar las fuentes de precios sin previo aviso.

Reglas comerciales de margen de AscendEX

AscendEX Margin Trading es un instrumento financiero derivado utilizado para el comercio en efectivo. Al usar el modo Margin Trading, los usuarios de AscendEX pueden aprovechar sus activos negociables para lograr un mayor rendimiento potencial de su inversión. Sin embargo, los usuarios también deben comprender y asumir el riesgo de pérdidas potenciales de Margin Trading.El comercio de margen en AscendEX requiere garantías para respaldar su mecanismo de apalancamiento, lo que permite a los usuarios pedir prestado y pagar en cualquier momento durante el comercio de margen. Los usuarios no necesitan solicitar manualmente el préstamo o la devolución. Cuando los usuarios transfieren sus activos BTC, ETH, USDT, XRP, etc. a su "Cuenta de margen", todos los saldos de la cuenta se pueden usar como garantía.

1.¿Qué es el comercio de margen?

El comercio con margen es el proceso mediante el cual los usuarios toman prestados fondos para negociar más activos digitales de lo que normalmente podrían permitirse. El comercio de margen permite a los usuarios aumentar su poder adquisitivo y potencialmente lograr un mayor rendimiento. Sin embargo, considerando la naturaleza de alta volatilidad del mercado del activo digital, los usuarios también pueden incurrir en pérdidas mucho mayores con el uso del apalancamiento. Por lo tanto, los usuarios deben comprender completamente el riesgo de operar con margen antes de abrir una cuenta de margen.

2. Cuenta

de margen El comercio de margen de AscendEX requiere una "Cuenta de margen" separada. Los usuarios pueden transferir sus activos de su Cuenta de efectivo a su Cuenta de margen como garantía para el préstamo de margen en la página [Mi activo].

3. Préstamo de margen

Tras una transferencia exitosa, el sistema de la plataforma aplicará automáticamente el apalancamiento máximo disponible en función del saldo de "Margen de activos" del usuario. Los usuarios no necesitan solicitar un préstamo de margen.

Cuando la posición comercial de margen exceda los Activos de margen, la porción excedente representará el préstamo de margen. La posición comercial de margen del usuario debe permanecer dentro del Poder Negociador Máximo especificado (límite).

Por ejemplo:

el pedido de un usuario será rechazado cuando el préstamo total supere el límite máximo de préstamo de la cuenta. El código de error se muestra en la sección Pedido abierto/Historial de pedidos en la página de negociación como "No hay suficientes prestables". Como resultado, los usuarios no podrán pedir prestado más hasta que paguen y reduzcan el préstamo pendiente por debajo del Límite Máximo de Endeudamiento.

4. Intereses del préstamo de margen Los

usuarios solo pueden pagar su préstamo con el token que tomaron prestado. Los intereses sobre los préstamos de margen se calculan y actualizan en la página de cuentas de los usuarios cada 8 horas a las 8:00 UTC, 16:00 UTC y 24:00 UTC. Tenga en cuenta que cualquier período de espera de menos de 8 horas se contará como un período de 8 horas. No se tendrán en cuenta los intereses cuando se completen las acciones de préstamo y reembolso antes de que se actualice el próximo préstamo de margen.

Reglas de la tarjeta de puntos

5. Reembolso

de préstamos AscendEX permite a los usuarios reembolsar los préstamos mediante la transacción de los activos de su cuenta de margen o la transferencia de más activos de su cuenta de efectivo. El poder máximo de negociación se actualizará en el momento del reembolso.

Ejemplo:

Cuando el usuario transfiere 1 BTC a la Cuenta de Margen y el apalancamiento actual es de 25 veces, el Poder Negociador Máximo es de 25 BTC.

Suponiendo que al precio de 1 BTC = 10 000 USDT, la compra de 24 BTC adicionales con la venta de 240 000 USDT da como resultado el préstamo (Activo prestado) de 240 000 USDT. El usuario puede pagar el préstamo más los intereses haciendo una transferencia desde la cuenta de efectivo o vendiendo BTC.

Hacer una transferencia:

los usuarios pueden transferir 240000 USDT (más los intereses incurridos) desde la cuenta de efectivo para pagar el préstamo. El poder comercial máximo aumentará en consecuencia.

Hacer una Transacción:

Los usuarios pueden vender 24 BTC (más los respectivos intereses adeudados) a través del comercio de margen y los ingresos de las ventas se deducirán automáticamente como reembolso del préstamo contra los activos prestados. El poder comercial máximo aumentará en consecuencia.

Nota: la porción de interés se pagará antes del principio del préstamo.

6. Cómputo del requisito de margen y liquidación

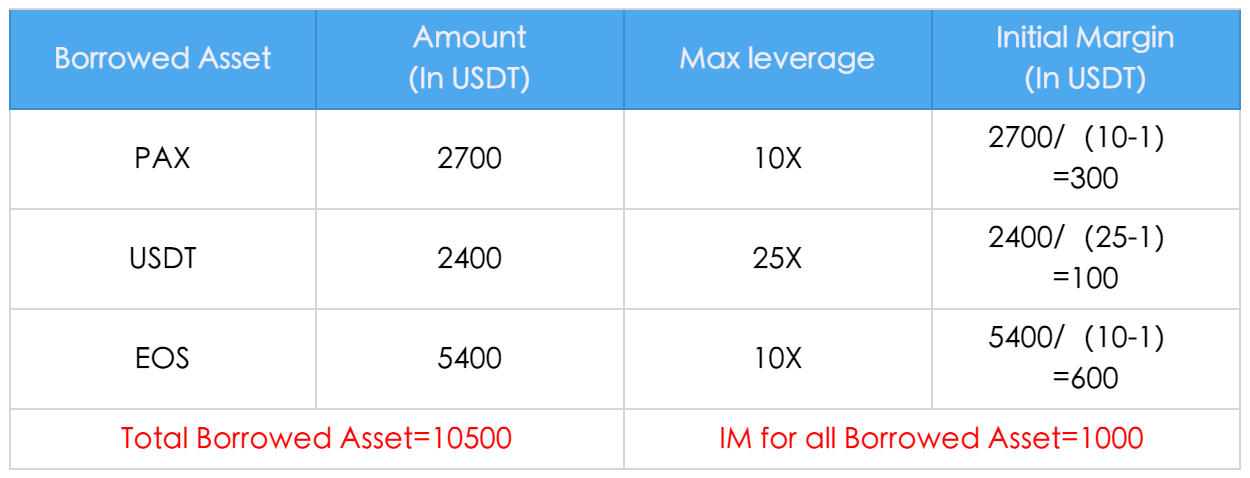

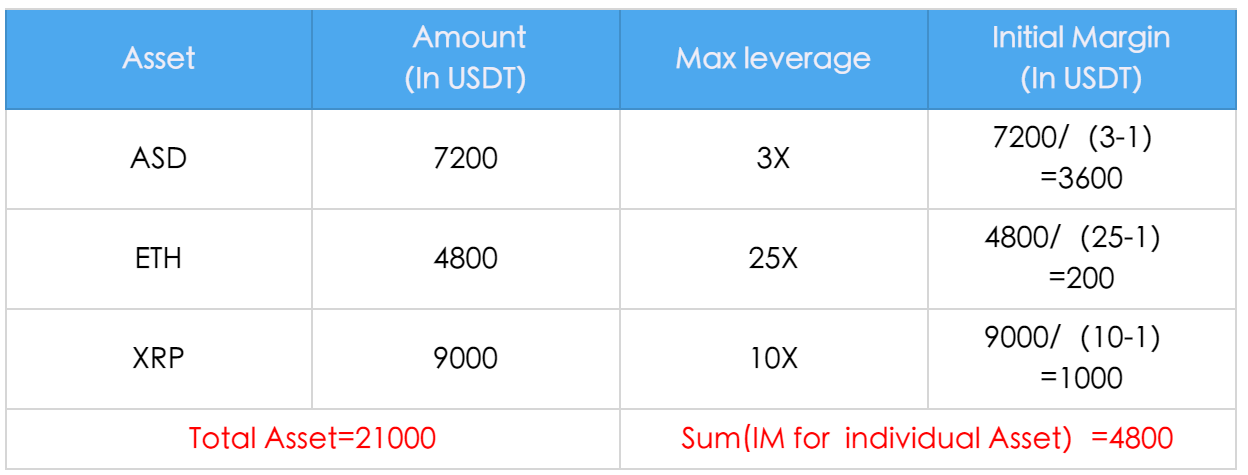

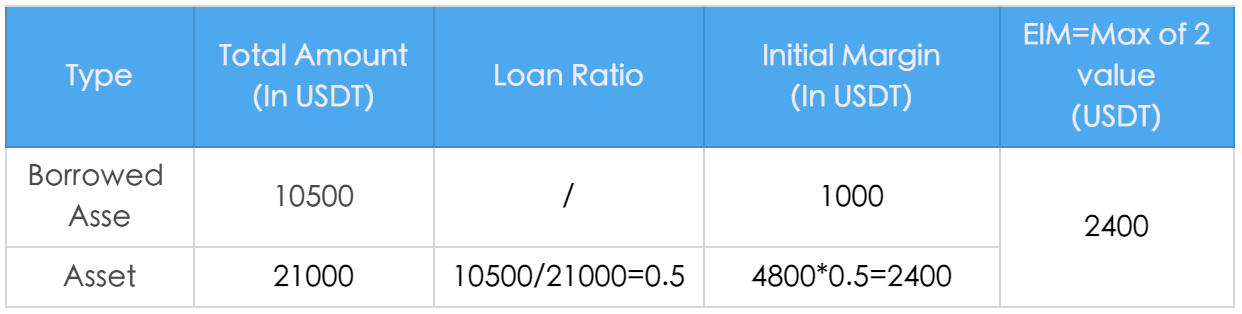

En la negociación de margen, el margen inicial ("IM") se calculará primero por separado para el activo prestado del usuario, el activo del usuario y las cuentas de usuario en general. Luego, el valor más alto de todos se utilizará para el margen inicial efectivo (EIM) de la cuenta. IM se convierte al valor de USDT según el precio de mercado actual disponible.

EIM para la cuenta = Valor máximo de (IM para todos los activos prestados, IM para el activo total, IM para la cuenta)

IM para el activo prestado individual = (Activo prestado + Interés adeudado)/ (Apalancamiento máximo para el activo-1)

IM para todos los activos prestados = suma de (IM para activo individual prestado)

IM para activo individual = activo / (apalancamiento máximo para el activo -1)

IM para activo total = suma de todos los (IM para activo individual) * Ratio de

préstamo Ratio de préstamo = (Total de activos prestados + Total de intereses adeudados) / Total de activos

prestados IM para la cuenta = (Total de activos prestados + Total de intereses adeudados) / (Apalancamiento máximo para la cuenta -1)

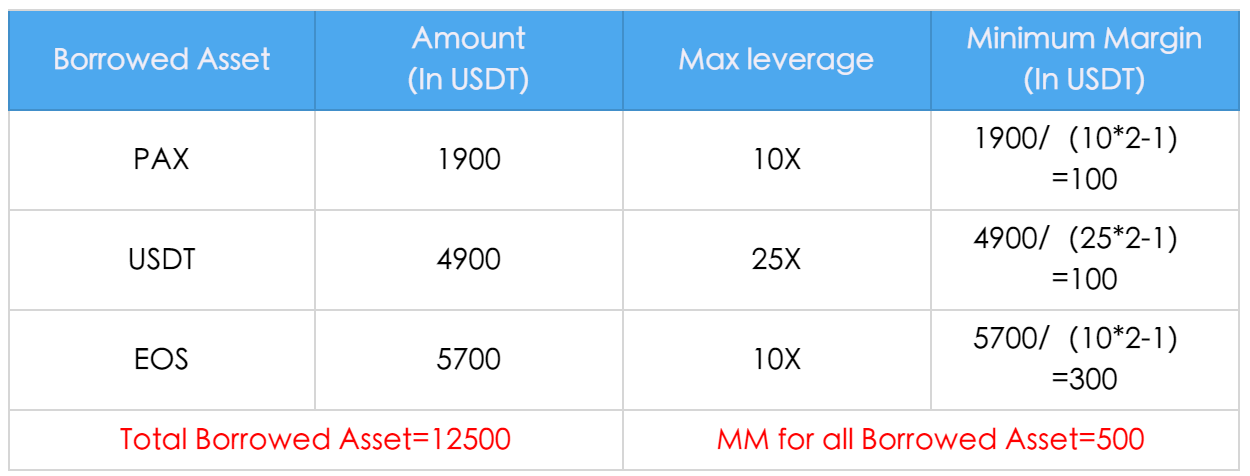

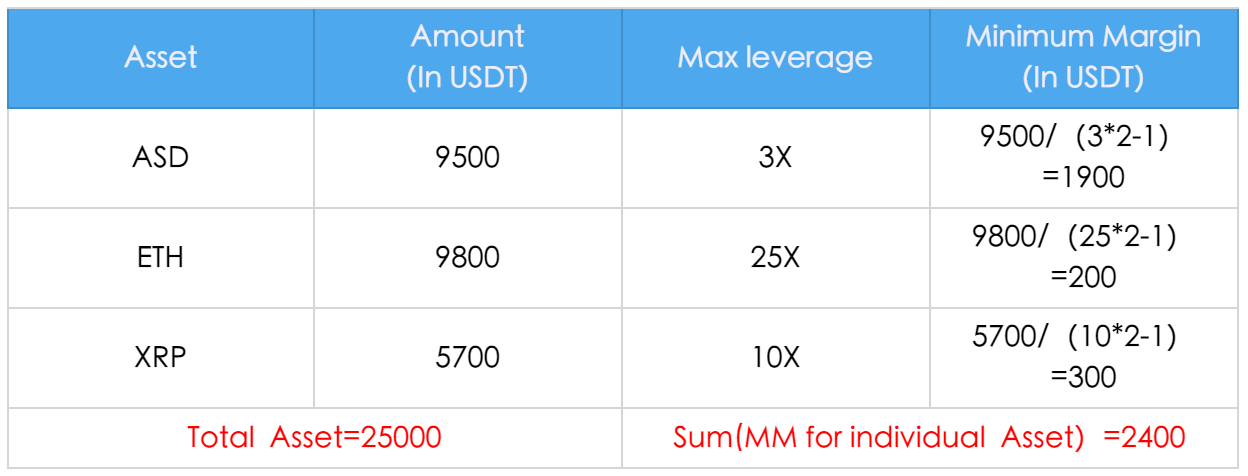

Ejemplo:

La posición del usuario se muestra a continuación:

Por lo tanto, el margen inicial efectivo para la cuenta se calcula de la siguiente manera:

Nota:

con fines ilustrativos, el interés adeudado se establece en 0 en el ejemplo anterior.

Cuando el activo neto actual de la cuenta de margen es inferior al EIM, los usuarios no pueden pedir prestado más fondos.

Cuando el activo neto actual de la cuenta de margen excede el EIM, los usuarios pueden realizar nuevos pedidos. Sin embargo, el sistema calculará el impacto del nuevo pedido en el activo neto de la cuenta de margen en función del precio del pedido. Si el nuevo pedido hace que el nuevo Activo neto de la cuenta de margen caiga por debajo del nuevo EIM, el nuevo pedido será rechazado.

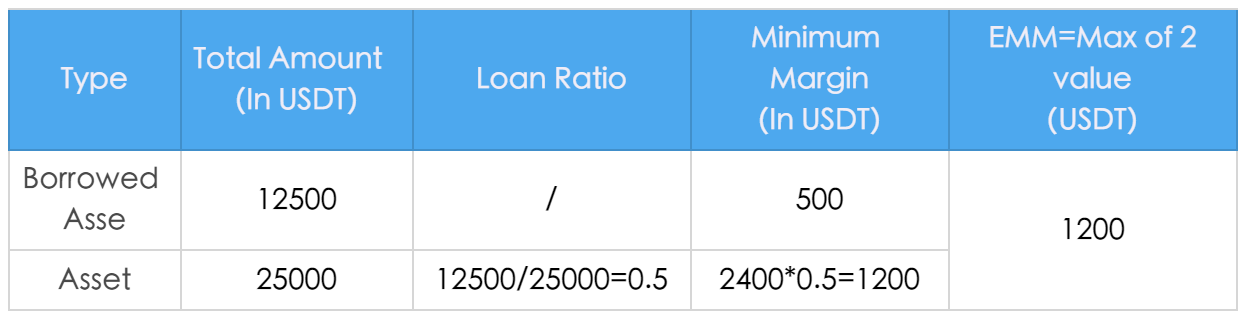

Actualización de Margen Mínimo Efectivo (EMM) de la cuenta

El margen mínimo (MM) se calculará primero para los activos y activos prestados del usuario. El mayor valor de esos dos se utilizará para el Margen Mínimo Efectivo de la cuenta. MM se convierte al valor de USDT en función del precio de mercado disponible.

EMM para la cuenta = valor máximo de (MM para todos los activos prestados, MM para activos totales)

MM para activos prestados individuales = (activos prestados + intereses adeudados)/ (apalancamiento máximo para activos*2 -1)

MM para todos los activos prestados = Suma de (MM para activo individual tomado en préstamo)

MM para activo individual = Activo / (Apalancamiento máximo para el activo *2 -1)

MM para Activo total = Suma de (MM para activo individual) * Ratio de

préstamo Ratio de préstamo = (Total de préstamo activo + interés total adeudado) / activo total

A continuación se muestra un ejemplo de la posición del usuario:

Por lo tanto, el margen mínimo efectivo para la cuenta se calcula de la siguiente manera:

Reglas para órdenes

abiertas La orden abierta de comercio de margen conducirá al aumento del activo prestado incluso antes de la ejecución de la orden. Sin embargo, no afectará el Activo Neto.

Nota :

con fines ilustrativos, el interés adeudado se establece en 0 en el ejemplo anterior.

Las reglas para el proceso de liquidación siguen siendo las mismas. Cuando la tasa de protección alcance el 100 %, la cuenta de margen del usuario estará sujeta a liquidación forzosa de inmediato.

Tasa de protección = Activo neto de la cuenta de margen / Margen mínimo efectivo para la cuenta.

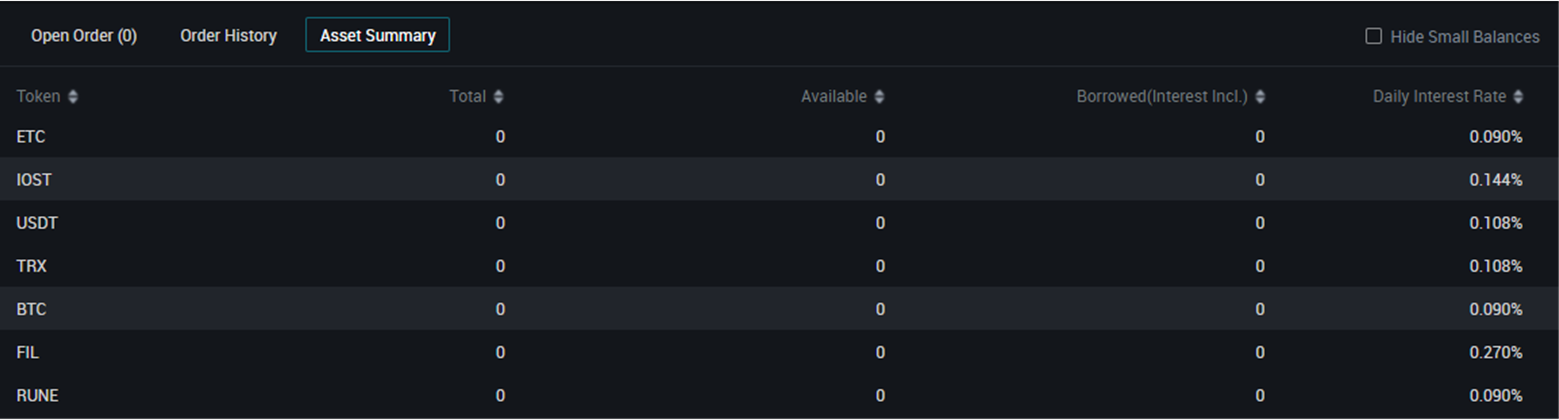

El Cálculo del monto total de los activos prestados y los activos

en la sección Resumen del préstamo en la página de operaciones de margen, el saldo y el monto del préstamo se muestran por activo.

Monto total del activo = Suma del saldo de todos los activos convertidos al valor equivalente de USDT según el precio de mercado.

Monto total del activo prestado = Suma del monto del préstamo para todos los activos convertidos al valor equivalente de USDT según el precio de mercado.

Relación de margen actual = Activo total / Activo neto (que es Activo total - Activo prestado - Intereses adeudados)

Amortiguación = Activo neto / Margen mínimo requerido.

Llamada de margen: cuando el colchón alcanza el 120 %, el usuario recibirá una llamada de margen por correo electrónico.

Liquidación: cuando el colchón alcanza el 100%, la cuenta de margen del usuario puede estar sujeta a liquidación.

7.Precio de

referencia del proceso de liquidación

Con el fin de mitigar la desviación de precios debido a la volatilidad del mercado, AscendEX utiliza un precio de referencia compuesto para el cálculo del requisito de margen y la liquidación forzosa. El precio de referencia se calcula tomando un último precio comercial promedio de los siguientes cinco intercambios (según disponibilidad en el momento del cálculo): AscendEX, Binance, Huobi, OKEx y Poloniex, y eliminando el precio más alto y más bajo.

AscendEX se reserva el derecho de actualizar las fuentes de precios sin previo aviso.

Vista general del proceso

- Cuando el colchón de la cuenta de margen alcance 1,0, el sistema ejecutará la liquidación forzada, es decir, la posición de liquidación forzada se ejecutará en el mercado secundario;

- Si el colchón de la cuenta de margen alcanza 0,7 durante la liquidación forzosa o el colchón sigue por debajo de 1,0 después de ejecutar la posición de liquidación forzada, la posición se venderá al BLP;

- Todas las funciones se reanudarán automáticamente para la cuenta de margen después de que la posición se venda al BLP y se ejecute, es decir, el saldo de la cuenta no es negativo.

8. Transferencia

de fondos Cuando los activos netos de un usuario superan 1,5 veces el margen inicial, el usuario puede transferir activos de su cuenta de margen a su cuenta de efectivo siempre que el activo neto siga siendo superior o igual a 1,5 veces el margen inicial .

9.Recordatorio de riesgo

Si bien el comercio de margen puede aumentar el poder adquisitivo para un mayor potencial de ganancias con el uso del apalancamiento financiero, también puede amplificar la pérdida comercial si el precio se mueve en contra del usuario. Por lo tanto, el usuario debe limitar el uso del comercio de alto margen para mitigar el riesgo de liquidación e incluso una mayor pérdida financiera.

10. Casos prácticos

¿Cómo operar con margen cuando el precio sube? Aquí hay un ejemplo de BTC/USDT con un apalancamiento de 3x.

Si espera que el precio de BTC suba de 10 000 USDT a 20 000 USDT, puede pedir prestado un máximo de 20 000 USDT de AscendEX con un capital de 10 000 USDT. Al precio de 1 BTC = 10 000 USDT, puedes comprar 25 BTC y luego venderlos cuando el precio se duplique. En este caso, su beneficio sería:

25*20 000 – 10 000 (Margen de capital) – 240 000 (Préstamo) = 250 000 USDT

Sin el margen, solo habría obtenido una ganancia de PL de 10 000 USDT. En comparación, el comercio de margen con un apalancamiento de 25x amplifica la ganancia 25 veces.

¿Cómo operar con margen cuando el precio baja? Aquí hay un ejemplo de BTC/USDT con un apalancamiento de 3x:

Si espera que el precio de BTC baje de 20 000 USDT a 10 000 USDT, puede pedir prestado un máximo de 24 BTC de AscendEX con un capital de 1 BTC. Al precio de 1 BTC = 20 000 USDT, puede vender 25 BTC y luego volver a comprarlos cuando el precio baje un 50 %. En este caso, su beneficio sería:

25*20 000 – 25*10 000 = 250 000 USDT

Sin la capacidad de operar con margen, no podría vender el token en corto antes de que baje el precio.

Fichas apalancadas

¿Qué son los tokens apalancados?

Cada token token apalancado posee una posición en contratos de futuros. El precio del token tenderá a seguir el precio de las posiciones subyacentes que posee.

Nuestros tokens BULL se aproximan a 3x retornos, y los tokens BEAR se aproximan a -3x retornos.

¿Cómo los compro y los vendo?

Puede negociar los tokens apalancados en los mercados al contado de FTX. Vaya a la página de fichas y haga clic en intercambiar por la ficha que desee.También puede ir a su billetera y hacer clic en CONVERTIR. No hay tarifa por esto, pero el precio dependerá de las condiciones del mercado.

¿Cómo deposito y retiro los tokens?

Los tokens son tokens ERC20. Puede depositarlos y retirarlos desde la página de la billetera a cualquier billetera ETH.Rebalanceos y Devoluciones

Los tokens apalancados se reequilibran una vez al día y cada vez que se apalancan 4 veces.Debido al reequilibrio diario, los tokens apalancados reducirán el riesgo cuando pierdan y reinvertirán las ganancias cuando ganen.

Por lo tanto, cada día, un token BULL +3x se moverá aproximadamente 3 veces más que el subyacente. Debido a los reequilibrios, los tokens apalancados superarán al subyacente durante períodos de tiempo más largos si los mercados exhiben un impulso (es decir, los días consecutivos tienen una correlación positiva) y tendrán un rendimiento inferior si los mercados muestran una reversión a la media (es decir, los días consecutivos tienen una correlación negativa).

Como ejemplo, comparando BULL con 3x BTC de largo:

| Precios diarios de BTC | BTC | 3x BTC | BTCBULL |

| 10k, 11k, 10k | 0% | 0% | -5,45% |

| 10k, 11k, 12,1k | 21%% | 63% | 69% |

| 10k, 9.5k, 9k | -10% | -30% | -28,4% |

¿Cómo los creo y canjeo?

Puede usar USD para crear cualquiera de los tokens, y puede canjear cualquiera de los tokens por USD.Los reembolsos son en efectivo: en lugar de entregar las posiciones de futuros subyacentes, recibe USD equivalentes a su valor de mercado. De manera similar, envía USD equivalentes al valor de mercado de las posiciones que posee el token para crear en lugar de entregar posiciones de futuros en sí mismas.

Para crearlos o canjearlos, vaya al tablero de tokens apalancados y haga clic en el token que desea crear/canjear.

¿Cuáles son sus tarifas?

Cuesta 0.10% crear o canjear un token. Los tokens también cobran una tarifa de administración diaria del 0,03%.Si opera en los mercados al contado, pagará las mismas tarifas de cambio que en todos los demás mercados.

¿Qué tokens tiene esta plataforma?

Ha apalancado tokens basados en los futuros listados en esta plataforma. Actualmente enumera tokens apalancados -1, -3 y +3 en todo lo que tenemos futuro. Para más información ver aquí.¿Sería posible que BULL/BEAR se movieran en la misma dirección?

Sí, podría ser tanto positivo como negativo dependiendo de la volatilidad del mercado. Se puede encontrar más información con respecto a su mecanismo de fijación de precios aquí.

¿Por qué usar tokens apalancados?

Hay tres razones para usar tokens apalancados.Gestionar el riesgo Los

tokens apalancados reinvertirán automáticamente las ganancias en el activo subyacente; por lo tanto, si su posición de token apalancado genera dinero, los tokens se pondrán automáticamente en posiciones apalancadas 3x con eso.

Por el contrario, los tokens apalancados reducirán automáticamente el riesgo si pierden dinero. Si coloca una posición ETH 3x larga y en el transcurso de un mes ETH cae un 33%, su posición se liquidará y no le quedará nada. Pero si, en cambio, compra ETHBULL, el token apalancado venderá automáticamente parte de su ETH a medida que los mercados bajen, probablemente evitando la liquidación para que aún le queden activos incluso después de un movimiento a la baja del 33%.

Gestión del margen

Puede comprar tokens apalancados como tokens ERC20 normales en un mercado al contado. No es necesario gestionar garantías, márgenes, precios de liquidación ni nada por el estilo; simplemente gasta $ 10,000 en ETHBULL y tiene una moneda larga apalancada 3x.

Tokens ERC20 Los tokens

apalancados son tokens ERC20. Eso significa que, a diferencia de las posiciones de margen, ¡puede retirarlas de su cuenta! Vas a tu billetera y envías tokens apalancados a cualquier billetera ETH. Esto significa que puede custodiar sus propios tokens apalancados; también significa que puede enviarlos a otras plataformas que enumeran los tokens apalancados, como Gopax.

¿Cómo funcionan los tokens apalancados?

Cada token apalancado obtiene su precio de acción mediante el comercio de futuros perpetuos de FTX. Por ejemplo, digamos que desea crear $10,000 de ETHBULL. Para hacerlo, envía $ 10,000 y la cuenta ETHBULL en FTX compra $ 30,000 en futuros perpetuos de ETH. Por lo tanto, ETHBULL ahora tiene 3x ETH de largo.

También puede canjear tokens apalancados por su valor liquidativo. Para hacer eso, puede enviar sus $10,000 de ETHBULL a FTX y canjearlos. Esto destruirá la ficha; hacer que la cuenta ETHBULL venda los futuros por un valor de $30,000; y acredite su cuenta con $10,000.

Este mecanismo de creación y redención es lo que finalmente hace cumplir que los tokens apalancados valen lo que se supone que valen.

¿Cómo se reequilibran los tokens apalancados?

Todos los días a las 00:02:00 UTC, los tokens apalancados se reequilibran. Eso significa que cada token apalancado se negocia en FTX para alcanzar una vez más su apalancamiento objetivo.

Por ejemplo, supongamos que las tenencias actuales de ETHBULL son de -$20 000 y +150 ETH por token, y ETH cotiza a $210. ETHBULL tiene un valor de activo neto de (-$20,000 + 150*$210) = $11,500 por token, y una exposición ETH de 150*$210 = $31,500 por token. Por lo tanto, su apalancamiento es de 2,74x, por lo que necesita comprar más ETH para volver al apalancamiento de 3x, y lo hará a las 00:02:00 UTC.

Por lo tanto, todos los días, cada token de apalancamiento reinvierte las ganancias si generó dinero. Si pierde dinero, vende parte de su posición, reduciendo su apalancamiento a 3x para evitar el riesgo de liquidación.

Además, cualquier token se reequilibrará si un movimiento intradía hace que su apalancamiento sea un 33 % más alto que su objetivo. Entonces, si los mercados bajan lo suficiente como para que el token BULL tenga un apalancamiento de 4x, se reequilibrará. Esto corresponde a movimientos de mercado de aproximadamente el 11,15 % para los tokens BULL, el 6,7 % para los tokens BEAR y el 30 % para los tokens HEDGE.

Esto significa que los tokens apalancados pueden otorgar un apalancamiento de hasta 3x sin mucho riesgo de liquidación. Requeriría un movimiento de mercado del 33% para liquidar un token apalancado 3x, pero el token generalmente se reequilibrará dentro de un movimiento de mercado de 6-12%, reduciendo su riesgo y volviendo a apalancar 3x.

Específicamente, la forma en que ocurren los reequilibrios es:

1. FTX monitorea periódicamente los apalancamientos de LT. Si cualquier apalancamiento de LT supera 4x en magnitud, desencadena un reequilibrio para ese LT.

2. Cuando se activa un reequilibrio, FTX calcula la cantidad de unidades del subyacente que el LT necesita comprar/vender para volver al apalancamiento de 3x, marcado con los precios en ese momento.

Esta es la fórmula:

2. Cuando se activa un reequilibrio, FTX calcula la cantidad de unidades del subyacente que el LT necesita comprar/vender para volver al apalancamiento de 3x, marcado con los precios en ese momento.

Esta es la fórmula:

A. Posición deseada (DP): [Apalancamiento objetivo] * NAV / [precio de marca subyacente]

B. Posición actual (CP): tenencias actuales por token del subyacente

C. Tamaño de reequilibrio: (DP - CP) * [tokens LT en circulación ]

B. Posición actual (CP): tenencias actuales por token del subyacente

C. Tamaño de reequilibrio: (DP - CP) * [tokens LT en circulación ]

3. FTX luego envía órdenes en el libro de órdenes de futuros perpetuos de FTX asociado para reequilibrar (por ejemplo, ETH-PERP para ETHBULL/ETHBEAR). Envía un máximo de 4 millones de dólares en pedidos cada 10 segundos hasta que ha enviado el tamaño total deseado. Todos estos son IOC públicos normales que cotizan contra las ofertas/compras predominantes en el libro de pedidos en ese momento.

4. Tenga en cuenta que esto ignora la diferencia entre el precio subyacente cuando se activa un reequilibrio y cuando ocurre; ignora las tarifas; y puede tener errores de redondeo.

Esto significa que los tokens apalancados pueden otorgar un apalancamiento de hasta 3x sin mucho riesgo de liquidación. Requeriría un movimiento de mercado del 33% para liquidar un token apalancado 3x, pero el token se reequilibrará con un movimiento de mercado del 10%, reduciendo su riesgo y volviendo a apalancar 3x.

¿Qué es el rendimiento de los tokens apalancados?

Movimiento diario

Cada día, los tokens apalancados tendrán su rendimiento objetivo; por ejemplo, cada día (desde las 00:02:00 UTC hasta las 00:02:00 UTC del día siguiente) ETHBULL se moverá 3 veces más que ETH.

Múltiples días

Sin embargo, durante períodos de tiempo más largos, los tokens apalancados funcionarán de manera diferente a una posición estática de 3x.

Por ejemplo, digamos que ETH comienza en $200, luego sube a $210 durante el día 1 y luego a $220 durante el día 2. ETH aumentó un 10 % (220/200 - 1), por lo que una posición de ETH apalancada 3x habría aumentado un 30 %. Pero ETHBULL, en cambio, aumentó un 15% y luego un 14,3%. El día 1 ETHBULL aumentó el mismo 15%. Luego se reequilibró, comprando más ETH; y el día 2 aumentó un 14,3 % de su nuevo precio más alto, mientras que una posición larga 3x habría aumentado otro 15 % del precio original de $200 ETH. Entonces, durante este tramo de 2 días, la posición 3x subió un 15 % + 15 % = 30 %, pero ETHBULL subió un 15 % del precio original, más un 14,3 % del precio nuevo, por lo que en realidad subió un 31,4 %.

Esta diferencia se debe a que el aumento compuesto de un nuevo precio es diferente de subir un 30 % del precio original. Si sube dos veces, el segundo movimiento del 14,3 % corresponde a un nuevo precio más alto, por lo que en realidad es un aumento del 16,4 % sobre el precio original más bajo. En otras palabras, sus ganancias se combinan con tokens apalancados.

Tiempos de reequilibrio

El rendimiento de los tokens apalancados será 3 veces el rendimiento subyacente si está midiendo desde el último tiempo de reequilibrio. En general, los tokens apalancados se reequilibran todos los días a las 00:02:00 UTC. Esto significa que los movimientos finales de 24 horas podrían no ser exactamente 3 veces el rendimiento subyacente, sino los movimientos desde la medianoche UTC. Además, los tokens apalancados que están sobre apalancados se reequilibran cada vez que su apalancamiento alcanza un 33% más que su objetivo. Esto sucede, aproximadamente, cuando el activo subyacente se mueve un 10 % para los tokens BULL/BEAR y un 30 % para los tokens HEDGE. Entonces, de hecho, el rendimiento del token de apalancamiento será 3 veces el activo subyacente desde que el activo se movió por última vez un 10% ese día si hubo un gran movimiento y el token perdió, y desde la medianoche UTC si no lo hubo.

La formula

Si el movimiento del activo subyacente en los días 1, 2 y 3 es M1, M2 y M3, entonces la fórmula para el aumento de precio del token apalancado 3x es:

Precio nuevo = Precio anterior * (1 + 3*M1) * (1 + 3*M2) * (1 + 3*M3)

Movimiento del precio en % = Precio nuevo / Precio antiguo - 1 = (1 + 3*M1) * (1 + 3*M2) * (1 + 3* M3) - 1

¿Cuándo funcionan bien los tokens apalancados?

Obviamente, los tokens BULL funcionan bien cuando los precios suben, y los tokens BEAR funcionan bien cuando los precios bajan. Pero, ¿cómo se comparan con las posiciones de margen normales? ¿Cuándo lo hace BULL mejor que una posición apalancada de +3x y cuándo lo hace peor?Reinvertir ganancias

Los tokens apalancados reinvierten sus ganancias. Eso significa que, si tienen PnL positivo, aumentarán el tamaño de su posición. Entonces, comparando ETHBULL con una posición de +3x ETH: si ETH sube un día y luego vuelve a subir al siguiente, ETHBULL lo hará mejor que +3x ETH, porque reinvirtió las ganancias del primer día en ETH. Sin embargo, si ETH sube y luego vuelve a caer, a ETHBULL le irá peor, porque aumentó su exposición.

Reducir el riesgo

Los tokens apalancados reducen su riesgo si tienen PnL negativo para evitar liquidaciones. Entonces, si tienen un PnL negativo, reducirán el tamaño de su posición. Comparando ETHBULL con una posición de +3x ETH nuevamente: si ETH baja un día y luego vuelve a bajar al día siguiente, ETHBULL lo hará mejor que +3x ETH: después de la primera pérdida, ETHBULL vendió parte de su ETH para volver a un apalancamiento de 3x, mientras que la posición +3x efectiva se volvió aún más apalancada. Sin embargo, si ETH baja y luego vuelve a subir, a ETHBULL le irá peor: redujo parte de su exposición a ETH después de la primera pérdida y, por lo tanto, aprovechó menos la recuperación.

Ejemplo

Como ejemplo, comparando ETHBULL con 3x ETH largo:

| Precios diarios de ETH | ETH | 3x ETH | ETBULL |

| 200, 210, 220 | 10% | 30% | 31,4% |

| 200, 210, 200 | 0% | 0% | -1,4% |

| 200, 190, 180 | -10% | -30% | -28,4% |

Resumen

En los casos anteriores, los tokens apalancados funcionan bien, o al menos mejor que una posición de margen que comienza con el mismo tamaño, cuando los mercados tienen impulso. Sin embargo, lo hacen peor que una posición de margen cuando los mercados revierten a la media.

Un error común es que los tokens apalancados están expuestos a la volatilidad o gamma. Los tokens apalancados funcionan bien si los mercados suben mucho y luego suben mucho más, y mal si los mercados suben mucho y luego retroceden mucho, los cuales son de alta volatilidad. La exposición real que tienen es principalmente a la dirección del precio y, en segundo lugar, al impulso.

Comercio BULL/BEAR

BULL- BEAR

ETHBULL - ETHBEAR

¿Cómo se compra/vende tokens apalancados?

Hay varias formas de hacerlo.Mercados al contado (Recomendado)

La forma más fácil de comprar un token apalancado es en su mercado al contado. Por ejemplo, puede ir al mercado al contado de ETHBULL/USD y comprar o volver a vender ETHBULL. Puede encontrar un mercado al contado de tokens apalancados yendo a la página de tokens y haciendo clic en el nombre; o haciendo clic en el futuro subyacente en la barra superior y luego en el nombre del mercado.

Convertir

También puede comprar o vender tokens apalancados directamente desde la página de su billetera usando la función CONVERTIR. Si encuentra un token y hace clic en CONVERTIR en el lado derecho de la pantalla, verá un cuadro de diálogo en el que puede convertir fácilmente cualquiera de sus monedas en AscendEX en el token apalancado.

Creación/Redención

Finalmente, puede crear o canjear tokens apalancados. Esto no se recomienda a menos que haya leído toda la documentación sobre tokens apalancados. Crear o canjear tokens apalancados tendrá un impacto en el mercado y no sabrá qué precio obtendrá en última instancia hasta que haya creado o canjeado. Recomendamos utilizar los mercados al contado en su lugar.

Puede crear o canjear un token apalancado yendo a la página de tokens y haciendo clic en más información. Si crea $ 10,000 de ETHBULL, esto enviará una orden de mercado para comprar $ 30,000 de ETH-PERP, calculará el precio pagado y luego le cobrará esa cantidad de dinero; Luego acreditará su cuenta con la cantidad correspondiente de ETHBULL.